年間の所得税額がどのように計算されるのかを記事にしました。

サラリーマンや会社員の場合、給与から天引きされる所得税はあくまで概算です。

最終的には年末調整が終わるまで年間所得税は決定されません。

また、個人事業主の場合は確定申告が終わるまで正確な所得税額を知ることはできないと思います。

最終的な年間所得税を計算するためには何が必要で、何を計算すればよいのか。

この記事を読み終えれば、自分で所得税額の計算ができるようになります。

Contents

年間所得税の計算方法するために知るべき用語は2つだけ

ここから年間所得税がどのように計算されるかを説明します。

しかしその前に、2つだけ先に覚えておいていただきたい言葉があります。

「控除」と「税率」です。

これさえわかれば簡単に所得税の計算はできてしまいます。

控除(こうじょ)・・・ひきさること

控除とは引くことです。

支給された給料からいろんなものが「控除」されています。

といっても「控除」されたものが実際に取られるわけではなく、所得税を計算するために便宜上引く数字なので安心してください。

たとえばあなたの年収が500万円だったとして、それに所得税をかけるとどうなるでしょうか?

所得税は一般的な数字である10%で計算すると、50万も年間で取られてしまいます。

年収500万円で50万円も所得税を支払っていたら、高すぎますよね?

仮に200万円の控除があったなら

(500万-200万)×10%=30万

となり、とても所得税が安くなりましたね。

安心して布団の上で眠れそうです。

給料からいろんなものが差し引かれて=控除され、その最終的な金額に税率がかけられて年間の所得税が計算されます。

「控除」とは給料から便宜上差し引かれる、いわば税金を安くするようなものだと覚えておいてください。

(所得)税率・・・(所得)税をかける割合・比率

さきほど説明させていただいた給料からいろいろなものを「控除」された金額に対して税金がかかるのですが、それを何%にするのかというのが「税率」ですね。

例えば、日本の消費税は2018年現在8%ですが、それは購入した金額に対して8%の税金がかかるということです。

一方、所得税の税率とは給与からいろいろ「控除」された金額に対して、「所得税率」をかけて最終的な所得税が計算されます。

その税率は「控除」されて最終的に残った金額の大小によって変化します。

「累進課税制度」という名前を聞かれたことがあるでしょうか?

要は高い給料を貰っている人ほど、税率が高くなる制度ですね。

消費税は誰が商品を購入しても一定税率(8%)がかかりますが、所得税は所得の高い人ほど、つまりお金持ちの人ほど税率が高くなり、より多くの税金がかかるようになっています。

サラリーマン・会社員の年間所得税の計算方法

毎月天引きされる所得税は概算

会社員・サラリーマンの場合、所得税は毎月天引き(源泉徴収)されているはずですが、その額は実は概算金額です。

給与と扶養家族の人数からおおよその所得税を割り出し、年末調整という形で正式な所得税金額が決定されます。

詳しくは記事にしていますので、参照いただければ幸いです。

年間所得税の計算式

さて、「控除」と「税率」の意味さえわかってしまえばあとは計算するだけなので簡単です。

できるだけ専門用語を使用せずに説明したいと思います。

たまに税金解説の記事を見ていると、所得税の計算方法について詳しく説明されている記事があります。

でも、途中で見るのをやめてしまうんですよね。

専門用語が多くて。正確に所得税の計算方法を伝えようとすると、専門用語を使わなくてはならないのですが、正確であることと理解しやすいのとはまた別問題です。

できるだけ専門用語を使用せずに説明ができればと思います。

年間所得税の計算ですが、下の計算式で決まります。

年間給料ー(A)ー(B)=(C)

(C)に税率をかけて 最終所得税が計算される

A,B,C それぞれに何が入るのでしょうか・・?

A 給料に応じた控除額

B その人の状況に応じた控除額

C 税金がかかる金額

です。

順に見て行きましょう。

給与所得控除

A 給料に応じた控除額

給料に比例した控除額とはどういうことでしょう?

これは個人事業主で言うところの経費にあたります。

例えば店を運営し、年間で売上が1億円あったとしましょう。

でもそれは売上であって、仕入やら人件費、お店を借りているならテナント料(家賃)も発生するわけで、その売上を達成するのに様々な経費がかかってしまっているわけです。

個人事業主はその領収書やらレシートを集めて計算し費用として計上します。

仮に年間8000万円の費用がかかっていたとすれば、1億から8千万円を引いて最終利益が2千万円となるわけです。そしてその2千万円に対して所得税がいくらか計算されるのです。

サラリーマンも同様に、給料を貰うにあたって自己研磨するための教材であったり、付き合いの飲み会代であったり、スーツ買ったり時計買ったり、会社近くに住むための家賃を支払ったりしているわけですよ。

でも会社員は数が膨大すぎて個別にそういった事情(経費)を計上することができないわけです。

そこで、それぞれの年収に応じた一定の額を経費として計算することを認めましょう、と。

それがAにあたる控除額なのです。

控除額は給与収入に応じて決められています。

図で見てみましょう。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

控除額 |

| 1,800,000円以下 | 収入金額×40% (650,000円に満たない場合には650,000円) |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超 10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) |

パッと見ではよくわからないかもしれませんが、収入の多い人ほど控除額が多くなります。

しかしながら、年収があがるにつれ、収入に占める控除の割合は小さくなっていきます。

基本的に年収の多い人ほど必要な経費は多くなるかもしれませんが、年収と正比例するほどには経費はかからないからですね。

収入金額×●●% 横の +○○万円 は、急に控除額がガクンと減らないための予防措置です。

もしこれがなければ、年収360万円を超えると急に控除額が減り、「こんなに控除額が減るなら年収359万円の方が得になるじゃないか!」となるのを防ぐためですね。

これを考えた人は頭が良いのでしょう。

私の頭では思いつきません。

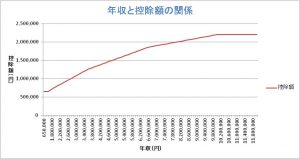

年収と給与所得控除のグラフ

文章の説明だけではおわかりいただけないかと思いましたので、年収と所得控除額の関係性をグラフにしてみました。下の軸が年収、縦軸が所得控除額です。

グラフの傾きがだんだんと緩やかになり、年収1,000万円を超えると控除額は一定になっている、つまりは年収が上がっても控除額は変わらないことがおわかりいただけるかと思います。

さて、(A給料に応じた控除額)を見てきましたが、これを難しい言葉で給与所得控除と言います。

長くなりましたが、これで(A)=給料に比例した控除額=給与所得控除であることがわかりましたね。

年間給料ー(A給料に応じた控除額=給与所得控除)ー(B)=(C)

(C)に税率をかけて最終所得税が計算される

次に(B)に行きますね。

所得控除

Bはその人の状況に応じた控除です。

サラリーマンの方でも、1年を通じて何の起伏も無く働いている人ばかりではありません。

結婚した、子供ができた、病気になって長期の入院を強いられた、災害になって持ち家が半壊してしまった・・・。など、予期できるにせよできないにせよ、生活が一変してしまうような状況になることはよくあります。そのようなときに、税制として収入から控除をすることにより、所得税を軽減してくれるのです。

この控除ですが種類がたくさんありすぎるので、個別の説明はすべての控除を解説したページでおこなっておりますのでご了承ください。

しかしながら、サラリーマンなら多くの人が適用されるであろう控除をいくつか述べさせていただきましたので、見て行きましょうか。

基礎控除

こちらの控除は会社員ならだれでも受けられます。

控除金額は誰でも一定の38万円です。

人は誰でも給与から生活を支えるべき人間が1人だけいます。それは・・・自分自身ですね。

自分自身を養う必要から、この38万円が控除されます。

38万円で1年間生活できるわけはないのですけど・・・。

社会保険控除

こちらは毎月給与から天引きされている、厚生年金保険料・健康保険料・雇用保険料・(40歳以上の方であれば)介護保険料の総額となります。

自助努力で節約できるものではないため、当然ですが控除されます。

配偶者控除

上の2つ、基礎控除と社会保険控除は会社員であれば誰しも控除されますが、配偶者控除は結婚されている方に限定されます。

配偶者とは妻または夫のことで、結婚することにより養う家族が増えた場合、生活に必要なお金は増えていきます。

そうした納税者のためにこの控除は存在します。

また、この控除は配偶者自身の年齢・所得、または納税者自身の年収によっても控除される金額は上下します。

配偶者控除のように、サラリーマン全員を対象にするのではなく、特定の環境に置かれた人の税を軽減する目的の控除は非常に多いです。

その人に応じた控除=所得控除

さて、3つだけですが、その人の状況に応じた控除を説明させていただきました。

こうした基礎控除・社会保険控除・配偶者控除等の、その人の状況に応じた控除を難しい言葉で所得控除と言います。

年間給料ー(A給料に応じた控除額=給与所得控除)ー(Bその人の状況に応じた控除額=所得控除)=(C)

(C)に税率をかけて最終所得税が計算される

課税所得

最後に(C)を説明させていただきます。

給料から給料に応じた控除をし、そして各個人の状況に合わせた額を控除し、最後に残った金額を課税所得と言います。

税金を課される所得、略して課税所得です。そのままですね。

年間給料ー(A給与所得控除)ー(B所得控除)=(C課税所得)

(C課税所得)に税率をかけて最終所得税が計算される

これにて空欄が全て埋まり、所得税の計算ができるようになります。

所得税率の決まり方

課税所得に税率をかけると書きましたが、では税率はいくらなのか?という話になりますよね。

その税率について説明させていただきます。

課税所得金額によって税率は異なり、以下の表に従います。

つまり課税所得金額がわかってしまえば、自動的に所得税率は決まってしまうのです。

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

課税所得が増えるに従い、税率が上がるのがおわかりいただけるかと思います。

例えば、課税所得が500万円の場合、所得税の計算は次のようになります。

500万円×0.2-42.75万円=100万-42.75万円=57.25万円

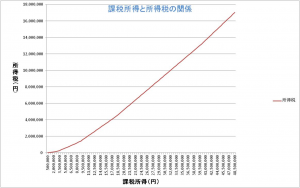

課税所得と所得税の関係

ちょっと話は逸れますが、グラフを使って課税所得と所得税の関係を見てみましょう。

グラフが直線にはなってないのがおわかりいただけますでしょうか?

少しわかりにくいですが、累進課税ですので年収と共にグラフの傾きが急になっています(税率が高くなっています)。

つまり年収が高くなると税率が高くなるのですね。

サラリーマン・会社員の年間所得税を実際に計算

今まで見てきたことをまとめると、年間所得税の計算式は以下の通りになります。

年間給与ー給与所得控除ー所得控除=課税所得

課税所得×税率=所得税

給与所得控除は年間給与がわかれば自動的にわかる。

所得控除はその人の状況に合わせて変化する。

課税所得がわかれば税率は自動的にわかる。

つまり、年間給与と所得控除がわかれば、所得税の計算はできます。

ここまで、年間所得税の計算を行うための計算式を説明してきました。

説明だけで具体的な例が一切無かったので、分かりにくい点もあったかもしれません。

ですので最後に具体的な年収や所得控除の条件を付与して、計算をしていきたいと思います。

具体例を見ていただいた方が理解は早いと思います。

年収300万円、独身、社会保険料45万円の場合の所得税

年間給料ー(給与所得控除)ー(所得控除)=(課税所得)

課税所得×所得税率=所得税

の式にあてはめて計算してみましょう。

給与所得控除の計算

給与所得控除を計算するには下の表が必要でしたね。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

控除額 |

| 1,800,000円以下 | 収入金額×40% (650,000円に満たない場合には650,000円) |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超 10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) |

年収300万円でしたので、計算式は

3,000,000万×0.3+180,000円=1,008,000円

所得控除の計算

こちらの控除は、その人の状況に合わせた控除を受けられるのですが、便宜上、基礎控除と社会保険料控除以外の控除がないとして計算します。

基礎控除380,000円+社会保険料控除450,000円=830,000円

課税所得の計算

年間給料3,000,000円-給与所得控除1,008,000円-所得控除830,000円=課税所得1,162,000円

税率と年間所得税の計算

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

課税所得は1,162,000円となりますので、所得税率の表を見ると195万円以下が該当します。

よって税率は5%です。

1,162,000×0.05=所得税58,100円

例1の方の年間所得税は58,100円ということがわかりました。

年収800万円、社会保険料100万円、既婚(配偶者の所得が38万以下)の場合の所得税

年間給料ー(給与所得控除)ー(所得控除)=(課税所得)

課税所得×所得税率=所得税

の式に同じくあてはめて計算していきましょう。

給与所得控除の計算

給与所得控除を計算してみましょう。年収は800万円ですので、「6,600,000円超10,000,000円以下」に該当します

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

控除額 |

| 1,800,000円以下 | 収入金額×40% (650,000円に満たない場合には650,000円) |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超 10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) |

800万×0.1+120万円=200万円

所得控除の計算

次は所得控除を計算です。所得38万円以下の配偶者がいますので、配偶者控除38万円が適用されます。

基礎控除380,000円+社会保険料控除1,000,000円+配偶者控除380,000円=1,760,000円

課税所得の計算

年間給与、給与所得控除、所得控除がわかったので、課税所得が計算できます。

年間給料8,000,000円-給与所得控除2,000,000円-所得控除1,760,000円=課税所得4,240,000円

税率と年間所得税の計算

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

課税所得は424万円となり、所得税率の表を見ると「330万円を超え695万円以下」となりますので、20%をかけ、42.75万円を引けばよいことになります。

4,240,000×0.2-427,500=420,050(円)

よって、年間所得税は420,050円と計算できました。

個人事業主・フリーランスの所得税計算方法

ここからは、個人事業主・フリーランスの所得税計算方法を解説していきたいと思います。

基本的な考え方はサラリーマンの所得税と同じですが、給与所得控除がないなどの点が異なりますので注意が必要です。

年間所得税の計算式

個人事業主・フリーランスの所得税計算式を表すと以下のような式になります。

さあ、それぞれの空欄に何が入るかおわかりでしょうか?

正解は

A売上

B経費

C控除

D税率

です。順に見て行きましょう。

(A)売上ー(B)経費=所得金額

(A)-(B)はおわかりかと思います。売上ー経費で、つまるところ所得金額ですね。

(C)控除

所得金額から(C)を引きます。

(C)は控除ですね。

個人事業主の「控除」はサラリーマンの「所得控除」と同じです。

控除は様々な種類がありますので、詳しくは全ての控除を網羅したこちらの記事を参照していただけると助かります。

基本的にその人の社会的に置かれた状況に合わせて控除は増えて行きます。

社会的な状況と言いますと、例えば結婚した、子供ができた、災害で家が破損した、病気になって動けなくなった・・などです。

社会的に負担の大きくなる状況になると様々な控除が増えて、税的な負担は軽くなっていきます。

ここでは代表的な控除だけサラっと説明しておきますね。

基礎控除

控除金額は誰でも一定の38万円です。

人は誰でも給与から生活を支えるべき人間が1人だけいます。

それは・・・自分自身ですね。

自分自身を養う必要から、この38万円が控除されます。

社会保険控除

こちらは年間の国民年金保険料・国民健康保険料の総額となります。

自助努力で節約できるものではないため、控除されます。

配偶者控除

上の2つ、基礎控除と社会保険控除は会社員であれば誰しも控除されますが、配偶者控除は結婚されている方に限定されます。

配偶者とは妻または夫のことで、結婚することにより養う家族が増えた場合、生活に必要なお金は増えていきます。

そうした納税者のためにこの控除は存在します。

また、この控除は配偶者自身の年齢・所得、または納税者自身の年収によっても控除される金額は上下します。

(D)税率

最後に残ったのは(D)の税率ですね。

税率は固定ではなく、売上ー経費ー控除 の額によって変動します。日本は累進課税制ですので、この額が多くなれば税率もあがっていきます。

上記の式をまとめると次のようになります。

(A)-(B)-(C)=課税所得

(売上ー経費ー控除)に税率をかけたものが所得税になると説明しましたが、この(売上ー経費ー控除)のことを課税所得と言います。

確定申告書Bで言えば右上、27にあたる部分ですね。

税金がかかる所得なので、課税所得。

そのままですが、所得税の計算をする上で非常に大切な概念となります。

この課税所得の大きさによって、税率は変動していきます。

日本は累進課税制度(所得が多くなれば税金の額も多くなる制度)をとっていますので、課税所得が増えるにつれ所得税も多くなります。

所得税率の決まり方

課税所得と税率の関係はどのようになっているのでしょうか?

図表で表してみました。

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

控除額とは

課税所得が大きくなるにつれ、税率が上がっているのはおわかりいただけるかと思います。

分かりにくいのは、「控除額」ではないでしょうか?

例えば課税所得が500万円だった場合その金額に税率20%をかけ、その後42.75万円を引き所得税額を決定します。

なぜこのようなややこしいことをするのか?

例えば329万円と330万円で税率が5%異なりますが、もしこの「控除額」がなければ一気に所得税があがってしまいます。ちょっと計算してみましょうか。

- 「課税所得から引く金額」が無かった場合

329万円×5%=16.45万円

330万円×10%=33万円 - 「課税所得から引く金額」があった場合

329万円×5%=16.45万円

330万円×10%-9.75=23.25円

「課税所得から引く金額」があった場合の方が、課税所得329万と330万の所得税差が小さくなりましたね。

この「課税所得から引く金額」があるおかげで、330万を超えた瞬間に税金が一気に上がるのを緩和しているのです。

個人事業主・フリーランスの所得税を実際に計算

今まで見てきた計算方法を踏まえ、具体的な例をあげて所得税を計算していきたいと思います。

売上500万、経費200万円、独身、前年度社会保険料50万円

先ほど説明した計算式に当てはめていけば簡単に所得税は出ます。

- 売上=500万

- 経費=300万

ですね。

次に控除を考えます。

控除はその人の状況に合わせた控除があるので、どのような控除を受けられるかは、その方次第になります。

今回は便宜的に、社会保険料控除と基礎控除のみで計算をいたします。

基礎控除は38万円でどのような人からも控除されます。

そして前年度社会保険料控除は50万円ですね。

ですので、課税所得を計算すると

となります。

こうして計算された課税所得に、税率を掛けて所得税を決定してみましょう。

下の表から税率がいくらになるか考えてください。

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

この方の課税所得は112万円でしたので、税率は5%、課税所得からひかれる金額はありませんね。

よって、所得税は

売上1000万円、経費600万円、既婚者(配偶者控除あり)、前年度社会保険料60万円

- 売上=1000万円

- 経費=600万円

ここまでは大丈夫ですね。

今回は既婚の方で配偶者控除がありますので控除額が38万円プラスされます。

基礎控除は38万円は変わりありません。そして社会保険料控除は60万円ですので、38+38+60の合計136万円です。

(売上1,000万円)-(経費600万円)-(控除額136万円)=(課税所得264万円)

264万円が課税所得になります。

表から税率を計算すると、課税所得は

195万円超え330万円以下ですので、「控除」が97,500円あります。

(課税所得264万円)×(税率10%)-(控除額9.75万円)=(所得税16.65万円)

となり、所得税は16.65万円となります。

所得税の自動計算

以上のことを理解すれば、自分でも所得税の計算ができるかと思います。

しかしながら、計算結果だけ知りたいという方のために所得税や住民税、住宅ローン控除やふるさと納税の上限などを自動で計算するツールを作成しました。

ご活用いただければと思います。