会社員・サラリーマンが、毎月給料から天引きされる「所得税」の計算方法について記事を書いています。

「所得税」の計算がどのようになっているかについてはご存知じゃない方も多いんじゃないでしょうか?

所得税の計算は会社がしてくれますし、給与明細から勝手に引かれていくだけの存在ですからね。

その計算方法・仕組みを理解すれば節税につなげることも可能ですので、順を追って見て行きましょう。

Contents

毎月天引きされる所得税の計算方法

所得税の計算方法、ご存知ですか?

給与所得者であれば毎月会社から貰う給与明細で確認するのは、最終的な手取り金額だけではないでしょうか?

会社から支給される金額が仮に30万円であったとしても、給与明細を見れば健康保険料、介護保険料、厚生年金保険料、雇用保険料、所得税、住民税 など、意味もわからず結構な額が引かれて、最終的な手取り金額はその8割の24万円程度になってしまいます。

給料から「天引きされている」ことを源泉徴収と呼びます。

会社が給料から税金・社会保険料を計算し源泉徴収して、納付されているのです。

今回はその源泉徴収されている社会保険料・税金の中から、所得税に焦点をあててその計算方法を解説をしていきます。

源泉徴収税額表と所得税の計算方法

毎月給料から天引きされている所得税ですが、どのように計算されているのかを説明していきましょう。

簡単に言ってしまえば、月給と家族構成によって計算されます。

ですので、毎月所得税額は変わり得ます。

月給が変われば所得税額が変わるのはなんとなくわかる、でも家族構成?と思われる方もいらっしゃるかもしれませんね。

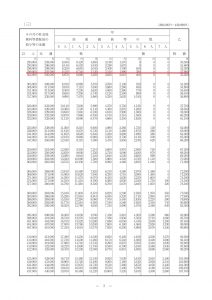

毎月の所得税は源泉徴収税額表という、非常に細かい表に基づき決定されています。

下にその源泉徴収税額表の一部を貼らせていただきます。

例えば、その月給料から社会保険料(健康保険料・介護保険料・厚生年金保険料・雇用保険料等)を差し引いた金額が30万円だったとします。

表で言えば「その月の社会保険料等控除後の給与等の金額」にあたる金額が30万円の時です。

もしあなたに扶養親族が1人もいなければ、その月の所得税は8,420円、1人いれば6,740円になります。

給与・扶養親族と所得税の関係

「その月の社会保険料等控除後の給与等」には基本給・残業手当・各種手当は含まれますが、通勤手当は含まれません。

つまり、通勤手当は課税対象にはなりません。

また、扶養親族が多いほど、給料から社会保険料等を差し引いた額が少ないほど、毎月の所得税は少なくなります。

「扶養親族」とは、一緒に暮らしている親族でその方の給与収入が年間103万円以下(所得が38万円以下)で、年齢が16歳以上の方を指します(例外もありますが)。

要は養っている人の数ということですね。

扶養している人数が多いほど、(所得が同じだとすると)月々天引きされる所得税は安くなっていきます。(扶養家族や納税者本人が障害者の場合は扶養家族が1人多く計算される、などの細かい計算もありますがここでは省略させていただきます)

ここで、16歳未満は扶養と計算されないなんておかしい!と思われる方もいらっしゃるでしょう。

そのあたりはうまく調整されていて、16歳未満の親族は「児童手当」が月々5000~15,000円支給されることになります。

以前は16歳未満の親族も扶養親族として計算されていたのですが、2011年から現在の制度へと移行しています。

甲欄と乙欄

また、表には甲欄と乙欄の2種類あるのが確認できます。

甲欄は「扶養控除等申請書」を会社に提出している場合、乙欄はそれを会社に提出していない場合に用います。

「扶養控除等申請書」なんて出した覚えがないよ!という方も知らない間に提出をしていることがほとんどのはずです。

なぜなら、乙欄を使用することがあるのは2ヶ所以上から給与を貰っている場合です。

ほとんどの方は給与を1つの会社からしかもらっていないと思いますので、甲欄が適用されます。

乙欄は2ヶ所以上から給与を貰っていて、別の会社で「扶養控除等申請書」を提出している場合にのみ適用されます。

賞与の所得税の計算方法

月々の所得税額の計算はおわかりいただけたかと思います。

では賞与の所得税はどのように計算されるのでしょうか?

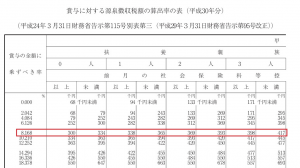

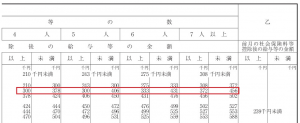

賞与の場合は月々の所得税とは異なり、「賞与に対する源泉徴収額の算出率の表」というものが別途作成されており、それを元に所得税が源泉徴収されます。

横長の表になりますので、2枚貼らせていただきます。

月給に対する源泉徴収の計算方法と異なるのは、基準となるのが前月の給与である点です。

例えば、扶養親族当の数が0人で、賞与をもらう前月の「社会保険料等控除後の金額」が30万円だったとしましょう。

すると、賞与の金額に乗ずべき率が8.168であることがわかります。

そして、あなたの社会保険料等控除の賞与が100万円だったとすると、賞与から源泉徴収される所得税額は

100万円×0.08168=81,680円

ということになります。

まとめると、

賞与支払い月前月の「社会保険料控除後の金額」と「扶養親族当の数」を元に、「賞与に対する源泉徴収額の算出率の表」から、「社会保険料等控除後の賞与の金額」にかける税率を確定します。

そして、その税率に「社会保険料等控除後の賞与の金額」をかければ、賞与にかかる所得税金額が計算できます。

また、甲欄と乙欄については先ほどの「甲欄と乙欄」で解説をしていますので、参照をお願いします。

賞与にかかる所得税のさらに詳しい解説はBIZKARTEの賞与の所得税は自分でもチェックできるが詳しいですので、そちらを参照してください。

毎月の所得税の計算は概算

さて、こうして決定した所得税ですがこの金額は実は概算なのです。

最終的な所得税の金額は、その年の12/31時点での家族構成や納税者の状況によって計算し直されるのです。

例えば10月になり、収入が無い親族と同居することになったとしましょう。

具体的に言えば、寝たきりになった親との同居や、無職の彼女(彼氏)との結婚が考えられますね。無職の夫(嫁)には早く働いて欲しいところですが・・・。

年始の段階ではこの親族と同居することは予期できないことが多いでしょうし、10月まで給与から天引きされていた所得税は当然、この親族を扶養していないことを前提として計算されています。

ところが10月になり扶養する親族が1人増えた・・そうするとどうなるのでしょうか?

所得税はその年の12/31時点での納税者の家族構成・状況を考慮して1年間分の金額が計算されます。

例え10月まで扶養親族がいなかったとしても、12/31時点で扶養家族がいれば、その年は1年間扶養家族がいたものとして計算し直されるのです。よって10月まで払っていた所得税は、扶養家族の存在を申告することで、それまで多く払っていた分が還付されるのです。

また、最終的な所得税の決定要因は扶養親族の数のみではありません。例えば、生命保険料や地震保険料を支払っている場合も所得税は安くなります。

11月になると会社から年末調整の用紙を渡されるかと思います。用紙へ(見込みになりますが)12/31時点での家族状況・各種保険加入状況を記入し、最終な所得税額が決定されるのです。

毎月天引きされている所得税は12/31時点での状況が考慮されていない金額が徴収されており、多くの場合は所得税の還付という形で戻ってきます。

しかしながら、12/31時点で扶養家族が減った場合などは、還付でなく逆に所得税の不足分を徴収されることになります。

所得税を節約する裏技

所得税は毎月給料から天引きされるので、この額は変更しようがないと思われる方もいるのではないでしょうか。

しかし、計算方法を知ることで節税が可能になる場合もあるのです。

家族がいれば、夫または妻の所得を調節することで給料から大きな控除(扶養控除)を得られ、所得税を抑えることができます。

生命保険などの保険料も単に保険としての意味合いだけでなく、節税のための道具として考えることもできるます。

また、給与所得は不動産所得と事業所得と合算されて最終的な所得税が決定されるため、不動産所得や事業所得をあえて赤字にすることにより、所得税を節約することも可能です。

毎月天引きされている所得税の計算方法のまとめ

毎月引かれる所得税の計算はあくまで概算である。

年末調整で年間所得税が計算し直され、還付もしくは徴収が行われる。