この記事では新築戸建て住宅を建築した場合、その固定資産税と都市計画税がいくらになるのかを実際に計算し、どのように新築戸建ての固定資産税が決まっていくのかを説明していきます。

実際に市役所の固定資産課の方とのやり取りを中心に、計算方法まで網羅しています。

新築戸建ての固定資産税・都市計画税の家屋調査は一部パスできる

2018年12月に新築戸建ての決済が終わり、同年12月13日より戸建てとその土地の所有者となりました。

と同時に、市役所から「固定資産税にかかる訪問のお知らせ」という手紙がポストに投函されました。

そう、つまり新しい家を建てたからその家の課税標準額(評価額、固定資産税と都市計画税を算出する元となる金額)を算出したいと言うのです。

12月になって引っ越しの準備やら引っ越しやら役所への手続きやらで有給休暇を4日も取得してしまっていた私。

そしてその手紙を受け取ったのも有給休暇の日。今日の午後から1時間くらいだったら時間が取れる・・

これ以上平日に有給取得するのは気が引けると思いながら、とりあえず手紙に書かれていた市役所の電話番号へ電話をしました。

市役所の固定資産税課は即日対応してくれた

市役所で対応してくださったのは実に低姿勢な方。

「できれば年内にお宅を訪問させていただいて、家の状況や設備等を確認したいのですが・・?」

という内容でした。年内。年内はあと2週間ちょっとしかない。流石にこれ以上有給は取れない。

「今日なら会社が休みなので、時間が取れるのですが・・・」

と無茶を言う私。

「今日訪問は難しいですが、訪問が難しいなら書面の提出でも大丈夫です」

とのこと。

必要な書類は立面図と間取りの2種類のみ。

「ぜひお願いします!!」

ということで私の急なお願いを聞いてくださった市役所の固定資産課の方に心の中でお礼を言いながら、資料をそろえて市役所へ向かいました。

建物のグレードでヒアリングがあったのは数点だけ

市役所に到着し、担当者に立面図と間取り(平面図)を手渡すと、それらのコピーをとられました。

でも資料だけでは、内装のグレードがわからない。というわけで、ヒアリングが開始されますが、聞かれたことは

- 浴室に暖房乾燥機が設置されているか

- リビング・居室・脱衣所・トイレそれぞれの床材の種類

- 壁紙の種類(ビニールクロスか否か)

のみでした。

そして後日家の外側を拝見しに来られるとのこと。

「インターホンは鳴らしますが、在宅していてもしていなくても大丈夫です。外壁をぐるりと回るので敷地内に入ることはご了承ください」とのことでした。

提出した書類+ヒアリング+実地での外観チェックで課税標準額(評価額、固定資産税と都市計画税を計算する元となる金額)が決定されます。

ネットでよく聞く家屋内の調査はパスすることができました。

新築家屋の固定資産税・都市計画税の課税標準額(評価額)は、部位によって細かく評価される

さて、図面と立面図だけ渡して、壁紙・床材・浴室の設備だけ口頭でお伝えしたのですが、本当にこれだけで家屋の課税標準額(評価額)が決定できるのでしょうか?

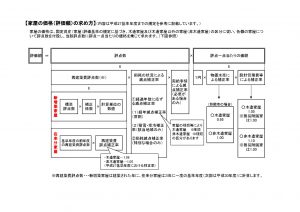

家屋の評価は総務省が定めた「固定資産評価基準」によって決められます。

リンクを貼っても見ない方も多いと思いますので、その一部を抜粋して貼りつけてみますね。

とても細かいですね。

8ページにわたってこれらのチェック項目が存在し、市役所の方が一つ一つチェックしていくわけです。

評点数というものが書かれていますが、単純に金額のことだと思っていただいて、とりあえずは差し支えないです。

クロス天井2,840とあるので、クロス天井の評点数は2,840点(円)です。

例えばクロス天井が50㎡分貼られていれば、2,840×50=142,000点(円)、それに補正係数(あれば)をかけたものが評点数(再建築費評点数と呼びます)となります。

クロス天井に補正係数はありませんが、例えばシステムキッチンだと、普通程度のものを1.0とした時、程度の良いものは1.5、程度の悪いものは0.5を掛けることになります。

また、間口寸法によっても3段階に分かれており、150cm以上のものは通常評点数の1.15倍の点数になってしまいます。

つまり大理石キッチンのようにグレードが高くてで間口が大きい場合、通常284,300点のものが最大で、284300×1.5×1.15=490,417点になってしまうわけです。

このように8ページにわたる全ての項目(屋根・基礎・外壁・柱壁体・内壁・天井・床・建具・建築設備(ガス・水道・キッチン・風呂等))をチェックし、評点数をつけていきます。

家屋調査を行わず書類だけで評価額を決める際の疑問点

例えば一言に「フローリング(木質系床仕上)」と言っても、上・中・下の3段階のグレードがあり、グレードによって2,990点~7,120点の差異があります。

一番グレードの低いものと高いものではその差が2.3倍にもなりますが、私の場合市役所へ出向いて口頭でヒアリングをされただけで、フローリングの質まで言及していませんでした。果たしてどのグレードになっているのか疑問です。

また、先ほど例にもあげましたが、キッチンの標準評点数は間口寸法(幅)と施工の程度(どのくらいのグレードか)によって決まります。

間口は図面で確認できますが、施工の程度(グレード)については同じく口頭ではわからないと思うのですが・・・

これは平日に市役所に問い合わせてみます。

また、ネットで検索すると

課税標準額(評価額)=建築額×0.7×(0.5~0.7)、建築額×0.7=公示額

0.5~0.7の部分を調査員の裁量で決定できる

とありますが、本当なのでしょうか・・?

こちらも確認してきます。

家屋調査を行わず書類だけで評価額を決める際の疑問点を市役所へぶつけてみた

(ここからは追記です)

さて、上記のような疑問点があったため、先日固定資産を管轄している市役所へ疑問点を投げかけてみました。

私「先日固定資産税の資料を書面で提出させていただいた○○です。キッチンやフローリングなどは、施工の程度(グレード)が書面では確認できないと思うのですが、どうされているのでしょうか?」

市役所の担当者「私どもの市では、施工の程度は書面の場合でも実地で調査した場合でも評価せず、全ての家屋で一律(標準)として点数をつけさせていただいています。我々は設備等を査定するプロではないものですので、固定資産をお持ちの方に負担にならないよう、すべてグレードは標準になっています」

なんと驚きです!

書面でも実地検査でも、施工の程度(グレード)は検査していない!!

これは得なのか損なのか・・・わかりませんが、多分得してるんじゃなだろうか・・?

我が家は床暖房ついてるけど、書面には載ってないしな・・。

そして、

私「課税標準額(評価額)=建築額×0.7×(0.5~0.7)、建築額×0.7=公示額。0.5~0.7の部分を調査員の裁量で決定できる、のような話を聞いたのですが、そんなことあるのでしょうか?」

市役所の担当者「そんなことはありません。私どもの市では、図面を見て分かる範囲で点数をつけています。それ以外の項目で裁量を入れるようなことはありません。」

私「では、書面による調査でも実地での調査でも、固定資産税と都市計画税は変わりがないと言うことですか?」

市役所の担当者「そうです」

というわけで、書面でも実地検査でも課税標準額(評価額)には何の影響もないことを確認することができました。

しかしながら、これはあくまで私が持っている戸建ての不動産を管轄する市のやり方であって、全国共通ではないということを知っておかないといけません。

最終的に評価額を決定するのは「市」であるので、市町村によってはやり方が違うかもしれません。

不安な方は是非とも市町村の固定資産税を扱う部署へ問い合わせていただきたいです。

(追記終了)

課税標準額(評価額)は物価水準による補正率と設計管理費による補正率を掛ける必要がある

さて、全ての項目の評点数が出揃うと、それらをを加算し再建築評価点数が出ます。しかし、さらに補正値をかけることが必要になります。

物価水準による補正率と、設計管理費等による補正率です。

ちょっと難しいのでまとめますね。

建物すべての評点数が決まると、それに評点1点あたりの価額をかけて家屋の評価額が決定します。

評点1点あたりの価額=1円×物価水準による補正率(東京都を標準として地域格差を考慮したもの)×設計管理費による補正率

となります。

物価水準による補正率

物価水準による補正率は、国が指定した市に関しては定められた率を用います。

指定市以外の市町村は、当該市町村の所在する都道府県における指定市の率によるものになります。

例えば札幌市の物価水準補正率は1.0ですが、札幌市が存在する北海道内に存在する函館市の物価水準補正率も1.0となります。

しかし、指定市以外の市町村において、指定市と著しい物価水準の相違がある場指定市の率と異なる率を定めることができます。

ですので指定市以外の物件をお持ちの場合で正確に物価水準補正率を知りたい場合は、その物件が所在する市町村の市役所に尋ねることが必要となります。

この物価水準による補正率は、一般的に0.9~1.0の範囲に収まります。

ちなみに東京を基準にしているので、1.0を超えることはないです。

設計管理費による補正率

設計管理費による補正率は、工事原価に含まれていない設計管理費、一般管理費等負担額の費用を基礎として定めたもので、全市町村を通じて木造家屋1.05,非木造家屋1.1となっています。

新築の固定資産税・都市計画税を実際に計算してみる

細かい話もありましたが、これで家屋の課税標準額(評価額)計算方法の説明は終わりです。

ですので、実際に私の土地・家屋の評価額を計算し、固定資産税・都市計画税を計算していきたいと思います。

家屋の課税標準額(評価額)を計算してみる

実際に総務省の固定資産評価基準を元に、評価額を算出することもできるのですが、非常に手間がかかるしそもそも経験の無い素人が算出したところで役所の数字と一致する可能性は低いのでやめておきます笑

ですので、ここでは一般的に言われている、建物の評価額は建築価格の6割という数字を使用します。

私が新築で建物を建てた時の建築費用は1950万円程度でした。

ですので、1950万円×0.6=1170万円

がおおよその建物の評価額となります。

土地の課税標準額(評価額)を計算してみる

土地の課税標準額(評価額)は、固定資産税路線価を見ればわかります。

例えば東京タワーの前に家があった場合(笑)を見てみましょうか。

まずは固定資産路線価が見れるホームページに飛びます。

そして固定資産路線価(赤まる)をクリックします。

すると、住所を入力するところがありますので、そこに住所を入力します。

東京タワーの住所は東京都港区芝公園4丁目2-8です。

東京タワーは複数の道路に面しています。

複数に接道している家屋の計算は少しややこしいので、便宜上赤まる部分の道路にのみ接道していると仮定します。

(2面以上に接動している土地の計算方法は、国税庁の「正面路線に2以上の路線価が付されている場合の宅地の評価」を参照してください。)

121万円という数字がありますが、平米単価ですので、仮にこの道路に接している土地を100平米お持ちなら、その土地の課税標準額(評価額)は

121×100=1億2100万円ということになります。

私の家の場合はそんな高額であるわけもなく、146000円の道に60平米ほどの土地があるだけですので課税標準額(評価額)は

146000×60=8,760,000円

ということになります。

固定資産税と都市計画税はいくらになるのか?

これで家屋と土地の課税標準額(評価額)が決定しました。

家屋1170万円、土地876万円です。

これに固定資産税率1.4%、都市計画税0.3%を掛けるのですが、新築家屋の固定資産税には3年間の特例措置があり、また土地には戸建てが建っていますので、小規模宅地用地扱いとなり評価額が下がります。

| 固定資産税 | 都市計画税 | ||

| 税率 | 1.4% | 0.3%(市町村によって0.3%未満のところあり) | |

| 新築の家屋 | 戸建て住宅 | 固定資産税額の1/2を減額(3年間) | |

| マンション等 | 固定資産税額の1/2を減額(5年間) | ||

| 土地 | 小規模住宅用地 | 評価額×1/6 | 評価額×1/3 |

| 一般住宅用地 | 評価額×1/3 | 評価額×2/3 | |

このあたりの概要については次の記事を参照していただけると幸いです。

また、建物の場合は経年減価補正率をかけないといけません。

建物は経年に減価(劣化)していきます。初めて固定資産税・都市計画税を支払う時にはすでに1年が経過しています。

経年減価については別の記事で解説しますが、1年経過した時の家屋の減価は20%です。

これを家屋の評価額の計算に加味しないといけません。

以上の条件を加味して計算をしてみましょう。

ちなみに固定資産税・都市計画税の計算では100円未満は切り捨てとなります。

家屋の固定資産税

1,170万円×1/2(特例措置分)×0.8(減価分)×0.014(固定資産税率)=6.4万円

土地の固定資産税

876万円×1/6(住宅用地分)×0.014(固定資産税率)=2万円

家屋の都市計画税

1,170万円×0.8(減価分)×0.003(都市計画税率)×=2.8万円

土地の都市計画税

876万円×1/3(住宅用地分)×0.003(都市計画税率)=0.8万円

| 固定資産税 | 都市計画税 | 合計 | |

| 家屋 | 6.5万円 | 2.8万円 | 9.3万円 |

| 土地 | 2万円 | 0.8万円 | 2.8万円 |

| 合計 | 8.5万円 | 3.6万円 | 12.1万円 |

初年度の固定資産税8.5万円、都市計画税3.6万円、合計12.1万円

ということになりました。ほぼ月1万円ですね。

果たしてこの数字は正しいのか、また来年5月くらいの固定資産税・都市計画税通知の時に結果を見てみたいと思います。

2年以降の固定資産税・都市計画税の計算方法

今回は1年目の固定資産税・都市計画税の計算を行いましたが、2年目以降の固定資産税・都市計画税がどのようになるのかを確認されたい方は次の記事を読んでください。

固定資産税・都市計画税の概算額が知りたい方へ

そもそも計算方法が面倒だ。固定資産税と都市計画税の概算額だけ教えてくれ。

という方は、次の記事を参照お願いします。

新築マンション・戸建ての1年目と2年目以降の税額を概算で表にしています。