この記事では住民税の計算方法を簡単に理解できるよう、わかりやすく解説していきたいと思います。

サラリーマンと個人事業主、2つにわけて解説をしていますので、どのような働き方をされている方でも役に立つ記事になります。

税金のお話は専門用語が多くて辛く感じる方も多いかもしれませんが、極力平易な表現で解説していきますので、最後までおつきあいよろしくおねがいします。

Contents

住民税とは?

住民税という言葉は、サラリーマン2年目以降の方なら聞いたことがあるのではないでしょうか。

支払うべき社会保険料・税金は、健康保険料、介護保険料、厚生年金保険料、雇用保険料、所得税、住民税などがありますが、今回はそのうちの住民税の金額に焦点を当ててお話させていただきます。

そもそも住民税とは、その年の1月1日に住民票のある自治体に対して支払う地方税のことです。

支払われた住民税は都道府県税と市区町村民税に分かれ、前者は都道府県に、後者は市区町村に収められます。

もし1月2日から12月31日まで、1月1日と異なる都道府県に住民票を移していたとしても、納付先は1月1日に住民票があった自治体となりますので注意しましょう。

住民税の計算対象となる期間

所得税の場合毎月給与から引き落とされる金額は概算であり、最終的に年末調整にて年間の正確な所得税額が計算されます。

では住民税の計算はどうでしょうか?

住民税は所得税と異なり、毎月引き落とされる額は確定した金額になります。

何故確定した金額を引き落とすことが出来るのかと言うと、それは住民税を計算する対象期間が昨年1月~12月だからです。

昨年1月~12月の所得に対して、当年の6月から翌年の5月まで住民税を支払うことになります。

給与所得者であれば、一般的に6月支給分の給与から住民税が昨年の所得をベースにした金額に変更になるはずです。

社会人1年目が「住民税」という言葉を知らないのは、前年度は学生である方が多く、住民税を支払わなくてはならない収入を得ていないからですね。

社会人2年目になると、前年は社会人として働いていますので、その収入に対して住民税が課されることとなるのです。

つまり、社会人2年目の6月の給与から住民税が天引きされることになります。

また、会社を辞めて無職になり収入が0円になったとしても、前年度の収入に対して住民税が課されますので注意が必要です。

では、住民税が決定するまでの過程を説明していきたいと思います。

2つの住民税、均等割と所得割

住民税には「均等割」と「所得割」というものが存在することを説明しておかなければなりません。

均等割

「均等割」とは所得の大小に関係なく、「一定額が徴収される住民税」です。

スマホの料金に例えるなら基本料金にあたるようなものです。

所得が低い方には免除されることがありますが、基本的には住民税を支払う全ての人にはこの「均等割」が課されます。

自治体によってこの金額は異なりますが、年間でおおよそ5,000円程度になっています。

例えば東京だと5,000円ですし、大阪だと5,300円です。

お住まいの自治体のHPに飛んでいただければ正確な金額はわかりますので、一度ご覧になってください。

均等割と所得割を比較すると、(場合によりますが)圧倒的に所得割の方が高くなりますので、均等割の数百円の差額はあまり気にしなくて良いでしょう。

今回の計算では、均等割は一律5,000円として計算していきます。

所得割

「均等割」とは異なり、「所得割」は所得に応じて増える住民税です。

これから解説する「住民税の計算方法」はほとんどがこの「所得割」についてになります。

所得割の計算方法は、結論だけ書くと

となります。

詳しい計算内容については後述していきます。

住民税を計算するのに知るべき用語は2つだけ

住民税の計算方法の説明をする前に、覚えておいていただきたい用語が2つだけあります。

「控除」と「税率」です。

控除(こうじょ)・・・ひきさること

控除とは引くことです。支給された給料からいろんなものが「控除」されて、その上で税金が計算されます。

たとえばあなたの年収が300万円だったとして、何の控除もせずに住民税をかけるとどうなるでしょうか?

先に言ってしまえば住民税率は殆どの自治体で10%ですので(10%+αかかりますがここでは便宜上10%にしておきます)、住民税の金額だけで年間30万にもなります。

その他、健康保険料・所得税・年金等を支払うと、生活はガクンと苦しくなっちゃいますよね。

給料からいろんなものが控除=差し引かれ、その最終的な金額に税率がかけられて年間の住民税が計算されるのです。

「控除」とは会社が支払った給与額からあなたの住民税負担を減らしてくれるとても大切なものです。

税率・・・税金をかける割合・比率

給与から様々な項目が「控除」され、「控除」された金額に対して何%をかけるか、それが税率です。

例えば、日本の消費税率は8%ですね。それは購入した金額に対して8%の税金を負担しなければならないということです。

住民税の税率とは給与からいろいろ「控除」された金額に対して、「税率」をかけて最終的な住民税が決まります。

そして、この住民税も消費税と同じく固定になっています。

住民税の税率は・・・10%です!(市町村によって若干の差のあるところもありますが)

基本的には住民税の税率は10%。

この税率だけ覚えておいていただければ大丈夫です。

因みに所得税率は、年収(所得)によって税率は変化します。

年収が高ければ、所得税率はそれに合わせて高くなっていきます。

会社員・サラリーマンの住民税の計算式を簡単に説明

さて、控除と税率の意味をおわかりいただけたら、あとは計算式にあてはめて金額を計算することができます。

住民税の計算方法を詳しく正確に伝えようとすると、どうしても専門用語が多くなりがちです。

正確であることと理解しやすいのとはまた別問題なので、この記事ではできるだけ専門用語を使用せずに説明をしていきたいと思います。

さて、住民税は下記の青色部分で囲った式で計算されます。

年間給料ー(A)ー(B)=(C)

(C)に税率(10%)をかけて住民税所得割が計算される

住民税所得割に住民税均等割を足して住民税額が決定される

A,B,C それぞれに何が入るのでしょうか・・?

正解は・・・

A 給料に応じた控除額

B その人の状況に応じた控除額

C 税金がかかる金額

です。順に見て行きましょう。

(A)給与所得控除

給料に応じた控除額とはどういうことでしょう?

これは個人事業主で言うところの経費にあたります。

例えばお店を開いて年間で売上が1千万円あったとしましょう。

その売上を達成するのに、資材、人件費、テナント料(家賃)等の経費がかかります。

年間500万円の費用がかかっていたとすれば、1,000万円から500万円を引き、その総所得額500万円に対して税金の計算がされます。

サラリーマンも同様に、給料を貰うにあたり自己研磨するための教材・飲み会代・スーツ代・家賃を支払ったりしているわけですよ。

でも会社員は個別にそういった経費を計上することができないわけです。

そこで、それぞれの年収に応じた一定の金額を経費として認めましょう、と。それが「給料に応じた控除額」です。

年収に応じた控除額がいくらあるか見て行きましょう。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

控除額 |

| 1,800,000円以下 | 収入金額×40% (650,000円に満たない場合には650,000円) |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超 10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) |

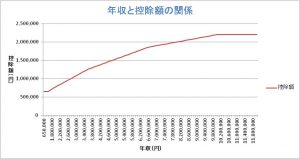

収入の多い人ほど控除額が多くなっていますね。

基本的に年収の多い人ほど必要な経費は多くなるとみなされているからですが、年収が増えるほど、年収に占める控除額の割合は小さくなります。

参考までに年収と控除額の関係をグラフにしました。年収1千万を超えると、給料に応じた控除額は一定になります。

さて、A給料に応じた控除額を見てきましたが、この控除を難しい言葉で給与所得控除と言います。

これで(A)=給料に応じた控除額=給与所得控除であることがわかりましたね。

年間給料ー(給料に応じた控除額=給与所得控除 )ー(B)=(C)

(C)に税率をかけて住民税所得割が計算される

住民税所得割に住民税均等割を足して住民税額が決定される

(B)所得控除

Bはその人の状況に応じた控除です。

サラリーマンの方でも、1年を通じて様々なイベントを経験することでしょう。

結婚・子供の誕生・入院・被災など、予期できるにせよできないにせよ、生活が一変してしまうような状況になる可能性は常にあります。

そのようなときに、収入から控除をすることにより、住民税を軽減してくれる制度があるのです。

この控除ですが種類がたくさんありすぎるので、個別の説明は全ての所得控除を解説したページを参照いただければ幸いです。

今回はその中から、会社員なら多くの人が受けている主要な控除を3つだけ紹介させていだきます。

基礎控除

こちらの控除は会社員ならだれでも受ける控除です。

控除金額は一定で33万円です。

自分で自分を養う必要経費と言っても良いでしょう。

社会保険控除

社会保険控除は毎月給与から天引きされている、厚生年金保険料・健康保険料・雇用保険料・(40歳以上の方であれば)介護保険料の総合計金額となります。

自助努力で節約できるものではないため、当然ですが控除されます。

配偶者控除

上の2つ、基礎控除と社会保険控除は会社員であれば誰しも控除を受けられますが、配偶者控除は結婚されている方に限定されます。

配偶者とは妻または夫のことで、結婚することにより養う(扶養する)家族が増えた場合、生活に必要なお金は増えていきます。そうした納税者のためにこの控除が存在します。

また、この控除は配偶者自身の年齢・所得、または納税者自身の年収によっても控除される金額は上下します。

所得控除を含めた住民税の計算式

以上、3点だけですが、その人の状況に応じた控除を説明させていただきました。こうした基礎控除・社会保険控除・配偶者控除等の、その人の状況に応じた控除を難しい言葉で所得控除と言います。

ここまでの解説を式にまとめると、次のようになります。

年間給料ー(A給料に応じた控除額=給与所得控除)ー(Bその人の状況に応じた控除=所得控除)=(C)

(C)に税率(10%)をかけて住民税所得割が計算される

住民税所得割に住民税均等割を足して住民税額が決定される

(C)課税所得

最後はCですね。これが分かれば住民税の計算ができるようになります。

それでは、その控除された後の金額のことを何というのでしょうか・・・?

正解は課税所得です。

「課税される所得」だから課税所得。そのままですね。

年間給料ー(給料に応じた控除額=給与所得控除)ー(その人の状況に応じた控除=所得控除)=(課税所得)

(課税所得)に税率をかけて住民税所得割が計算される

所得割に均等割を足して住民税額が決定される

会社員・サラリーマンの住民税の具体的な計算

住民税の計算方法がお分かりいただけたところで、具体的に条件をあてはめ、年間の住民税の計算をしてみましょう。

年間給料が500万円・独身の場合の住民税

まずは給与所得控除の金額を計算しないといけませんね、そのためには表が必要です。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

控除額 |

| 1,800,000円以下 | 収入金額×40% (650,000円に満たない場合には650,000円) |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超 10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) |

この表さえあれば給与所得控除が計算できますね!

給料が500万なので、

500万×20%+54万円=154万円が給与所得控除になりますね。

次に、所得控除を計算しないといけません。

所得控除はその人の状況に応じて控除額が決まるので、年間の給料が500万円で独身の人だけという条件では控除額が計算できません。

例えば、生命保険に加入していたり障害者控除の対象者であったりすると、その分控除額は増えます。このケースは基礎控除と社会保険料控除だけ計算し、他の控除は無視して計算することをご了承ください。

では、この方の所得控除ですが、

まずは基礎控除33万円が控除されます。

そして次に会社員ですので社会保険料(健康保険料・雇用保険料・厚生年金保険料等)を支払っているハズです。

その金額全てが控除されます。便宜上60万円としておきますね。

社会保険料控除60万円。

33万円と60万円の合計93万円が所得控除となります。

年間給料ー(給料に応じた控除額=給与所得控除)ー(その人の状況に応じた控除=所得控除)=(課税所得)

(課税所得)に税率をかけて住民税所得割が計算される

所得割に均等割を足して住民税額が決定される

この所得控除を上記式にあてはめると、

給料500万 - 給与所得控除154万 - 所得控除93万 = 253万円が課税所得ですね

この金額に税率10%をかけると

253万 × 0.1 = 25.3万円

この金額が所得割となり、均等割の5千円をたすと25.8万円。

この金額が給料500万円の方の住民税となります。

年間の給料が500万円・配偶者有の場合の住民税

次に、同条件で既婚者(配偶者の所得38万円以下,70歳未満)の場合はどうでしょう?

給料500万 - 給与所得控除154万 までは全く同じ計算方法です。

ですが、配偶者がいることにより所得控除が変わりますね。

- 社会保険料控除60万円

- 基礎控除33万円

は同じです。加えて、

- 配偶者控除が33万円

が加わりますので、合計126万円の所得控除となります。

給料500万ー給与所得控除154万ー所得控除126万=220万円

が課税所得です。

220万×0.1=22万円

この金額が所得割で、均等割の0.5万円を足して

合計22.5万円

この金額が住民税になります。

扶養する配偶者が増えると約3万円、住民税が安くなったのがおわかりいただけたかと思います!

個人事業主・フリーランスの住民税の計算式を簡単に説明

個人事業主・フリーランスの方は3月までに確定申告を行い、その年の6月に住民税の通知書が送られてくるはずです。

恐らくは詳しい計算内容がわからないまま、通知書の金額を支払っているのではないでしょうか?

計算内容を知れば最終的には節税につなげていくことも可能ですので、住民税の計算方法をここで解説していきます。

まずは住民税がどのような計算方法になるのかを式で表してみます。

( A )-( B )ー( C )= ( D )

( D )× 税率 = 住民税所得割

所得割+均等割=住民税

空欄だらけで何のことやらわかりませんね。なのでまずは分かるところから埋めていくことにしましょう。

(A)売上、(B)経費

Aは売上

Bは経費

です。これは簡単ですね。個人事業主・フリーランスをされている方であれば、1年間の売上金額がAにあたり、売上げのために必要となった費用が経費となります。

( 売上 )-( 経費 )ー( C )= ( D )

( D )× 税率 = 住民税所得割

所得割+均等割=住民税

(C)所得控除

控除(こうじょ)・・・引きさること

控除とは引くことです。売上から経費を引いたものから、いろんなものが「控除」されて、その上で税金がかけられるのです。

だからといって、別に控除された額が国や市町村に徴収されるわけではないです。数字の上で引かれるだけの話ですからね。

ちなみに確定申告書Bで言えば、「所得から差し引かれる金額」にあたります。

例えば売上が1000万円、経費が500万円だったとして、控除がなければ住民税は

(1000万円-500万円)×税率10%=50万円 で50万円ですね。

しかしながら「控除」が200万円あるとどうなるでしょう。

(1000万円-500万円-200万円)×税率10%=30万 で30万円です。

控除がある分住民税が安くなりましたね。

なぜわざわざ税金が安くなるような「控除」を国は設けているのでしょうか?

それはその人の置かれた社会的状況によって税金を軽減しようという意味が込められているからですね。

例えば売上から経費を引いた金額が500万であっても、子供がいたり養うべき家族がいたりするとその分経済的負担が大きくなります。

そうした時に同じような税金を課すのは不公平と言えるでしょう。社会的状況に応じて税的負担を減らそうと言う意味を込めて控除というものが存在するのです。

どのような控除があるかについては、種類が多すぎて描ききれませんので、別の記事「全ての控除額を網羅したページ」で説明させていただいていますので参照よろしくお願いします。

ここでは代表的な3つの控除だけ簡単に説明していきますね。

基礎控除

こちらの控除は誰でも共通で適用される控除になります。控除額は33万円です。

子供であれ配偶者(夫・妻)であれ、基本的に収入が少ない人を養う(扶養する)場合には、33万円の控除が受けられることが多いです。

基礎控除ということは、つまり誰かを養っていることになるわけですね。その人物とは、納税者自身ですね。納税者も稼いだお金で生きて行かなければならないわけですから、基礎控除として33万円の控除を受けられるのです。

社会保険控除

昨年支払った、国民健康保険料、国民年金保険料の合計金額を社会保険控除として受けられます。

国民健康保険料・国民年金保険料ともに国から強制的に徴収されるわけですから、控除を受けられて当たり前と言っても良いでしょう。

国民健康保険料は、人によって支払う額が異なりますので、控除額は人によってまちまちになります。

配偶者控除

基礎控除と社会保険控除は、確定申告を行っている人であれば誰でも受けられます(年金・健康保険料をきちんと支払っていれば)が、配偶者控除は結婚をしている人のみで、そして納税者自身と配偶者(夫または妻)の年収によっても控除される額が異なってきます。

納税者・配偶者の所得が一定の条件を満たせば、多くの既婚者は33万円の控除を受けられます。

ここまでをまとめると、次の式のようになります。

( 売上 )-( 経費 )ー( 所得控除 )= ( D )

( D )× 税率 = 住民税所得割

所得割+均等割=住民税

(D)課税所得

最後の(D)は課税所得です。

この課税所得に住民税率である10%をかければ、住民税所得割額が算出されます。

課税される所得なので「課税所得」です。

簡単ですね。

なお、住民税率はほとんどの自治体で10%となっておりますが、わずかに異なる自治体もあります。

ご自分の正しい住民税率が知りたい方は、お住まいの地域のHPを見ていただければ住民税率が何%であるか確認ができますので、一度ご確認ください。

控除の説明が長くなりましたが以上のことをまとめると、以下のような式になります。

{(売上 )-( 経費 )ー( 所得控除 )= (課税所得)

(課税所得) × 税率 = 住民税所得割

所得割+均等割=住民税

個人事業主・フリーランスの住民税額を具体例に計算

計算式がわかったところで、次は具体的な計算に移りたいと思います。

売上2000万円・経費1200万円・独身・前年度社会保険料(国民健康保険料と国民年金保険料の合算額)が100万円の場合の住民税を計算

まずは式に当てはめていきましょう。

(売上 )-( 経費 )ー( 所得控除 )= (課税所得)

(課税所得) × 税率 = 住民税所得割

所得割+均等割=住民税

売上は2,000万円

経費は1,200万円

ここまでは簡単ですね。

そして控除額ですが、この方が生命保険や地震保険に加入している、障害者の要件に当てはまる、今年資産に大きな損害を受けた・・などの要件によって(C)の控除額は大きく変わってしまいます。

今回は、独身男性ということで配偶者控除も考慮せず、控除は基礎控除と社会保険控除のみにして計算をしていきたいと思います。

Cの控除額は基礎控除33万円と社会保険控除100万円です。

そして税率は定率の10%で計算しますすので、

となり、

課税所得は667万円です。

そして住民税所得割の額はその10%の66.7万円になります。

所得割が66.7万円 そして均等割は0.5万円(地域により異なる)となりますので、この2つを合計した金額

(所得割66.7)+(均等割0.5)=67.2万円が住民税

ということになります。最後にもう1つ具体例を計算しておきますね。

売上700万円・経費500万円・既婚で配偶者が控除対象・前年度社会保険料(国民健康保険料と国民年金保険料の合算額)が50万円の場合

こちらも式にあてはめて行きましょう。

売上700万

経費500万

税率10%

までは確定ですね。考えるべきは控除額です。

基礎控除33万円+前年度社会保険料50万円

ここまでは前回と同じです。今回は、既婚で配偶者が控除対象となっていますので、控除額が33万円足されます。よって、

所得控除=33万円+50万円+33万円=126万円

となります。

これを式にあてはめると次のようになります。

均等割の0.5万円も足し、

(所得割7.4万円)+(均等割0.5万円)=(住民税7.9万円)

こちらが最終的な住民税の金額となります。

住民税を0円にする方法

さて、この住民税ですが社会人1年目であれば発生する人はほとんどいないはずです。

なぜならば、前年度の収入が住民税を支払う金額に達していないからです。

では、前年度の収入がいくらであれば住民税は発生しないのでしょうか?

住民税は地方税ですので、住民税が0円になる規定は自治体によって異なります。

しかし、給与収入であれば100万円、課税所得で35万円をボーラーダインにしている自治体が多いです。

詳しくは次の記事を参照してください。

自治体よって住民税の計算は変わるのか?

途中で住民税は地域によって税率(所得割)と均等割が違いますよ、と何度かお伝えしましたが、その例をあげたいと思います。

北海道夕張市の所得割は10.5%です。ほとんどの市町村が10%の中、財政破たんで名前が知られたこの市は10.5%と高い設定になっております。

一方で名古屋市の所得割は9.7%と、全国平均よりも安くなっています。

また均等割に関しても夕張市は5500円、名古屋市は5300円と少し差があるため、年収500万円の方だと、所得割+均等割の合計額を比較すると、夕張市と名古屋市では年間で2万円程度の差が出ます。

引っ越しを考えるレベルでは到底ないにせよ、税金が安いに越したことはありません。

税金への理解を深めるためにも、是非一度お住まい地域の所得割・均等割の額を調べていただきたいと思います。

住民税の自動計算機

以上で住民税を自分で計算できるようになると思います。

しかしながら面倒な計算を飛ばして税金の計算をしたいという方のために、自動計算機を作成しています。

住民税・所得税・ふるさと納税上限・住宅ローン控除上限などがわかるようになっていますのでご活用いただけたら幸いです。