今回の記事は配偶者控除と配偶者特別控除の150万円の壁について説明させていただきます。

納税者に控除対象の配偶者がいる場合は、その所得に応じて一定金額の所得控除が受けられます。しかしながら、控除対象の配偶者の年収が150万円を超えてしまうと、所得控除額は徐々に減っていきます。

このことから、配偶者・配偶者特別控除には「150万円の壁がある」と言われています。

150万円の壁で有名な、配偶者控除・配偶者特別控除って何?

生計を一にしている配偶者(簡単に言えば結婚して一緒に住んでいる配偶者)の年収が一定額に達していない場合、その配偶者を扶養しているとみなされて、納税者の所得から一定の金額が控除され、税金が安くなります。

その控除を「配偶者控除・配偶者特別控除」と言います。そして配偶者の年収が150万円を超えると、控除額が減るため、「150万円の壁」という名前ができました。

配偶者控除・配偶者特別控除があると税金はいくら安くなるの?

では、税金がどれだけ安くなるのか、気になりますよね。

住民税は控除額×10%分安くなりますが、所得税は納税者の年収によって税率が変わります。

が、例えば納税者の年収500万円で配偶者の年収が150万円だったとすると、所得税の税率は10%で、控除額は所得税38万円・住民税33万円です。

よって

所得税の節税額は38万円×0.1=3.8万円

住民税の節税額は33万円×0.1=3.3万円

となります。

配偶者控除・配偶者特別控除の150万円の壁について詳しく説明

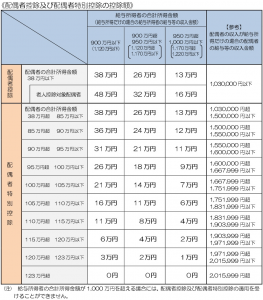

配偶者控除・配偶者特別控除がいくらになるかは、配偶者の年収と納税者の年収の組み合わせで決定します。

また所得税と住民税では控除額が異なります(ほとんど一緒ですが)ので、分けて見て行きましょう。

配偶者控除・配偶者特別控除 年収150万円の壁【所得税編】

配偶者控除・配偶者特別控除は、納税者自身の年収と、配偶者の年収によって控除される額は異なります。

納税者の年収が1120万円以下(合計所得金額が900万円以下)の場合⇒配偶者の年収が103万円以下の場合配偶者控除38万円、以下配偶者の年収206万円未満まで控除額は漸減

配偶者の年収が1170万円以下(合計所得金額が950万円以下)の場合⇒配偶者の年収額103万円以下の場合配偶者特別控除26万円、以下配偶者の年収206万円未満まで控除額は漸減

配偶者の年収が1220万円以下(合計所得金額が1000万円以下)の場合⇒配偶者の年収額103万円以下の場合配偶者特別控除13万円、以下配偶者の年収206万円未満まで控除額は漸減

文字で書くと非常に分かり辛いと思いますので、表をご覧いただいた方が早いと思います。

配偶者の合計所得金額が38万円=給与所得103万円になるのは、給与所得者の場合給与所得控除があるからですね。

給与所得控除は最低65万円ありますので、103万円ー65万円=38万円

が所得金額となります。

また、給与収入が150万円までは控除額が同じなのに、配偶者控除は103万円になっているのでしょうか?150万円まで配偶者控除で良いんじゃないの?と思われるかもしれません。

2017年までは給与収入が103万円まで配偶者控除が適用され、103万円を超えると配偶者特別控除が適用されていました。ここまでは同じですね。

しかしながら、配偶者特別控除が適用された瞬間(給与収入が103万円を超えた瞬間)、控除額は減っていたんですね。

そのままでは103万円を超えて働きたいという、潜在的な労働力が活かせないですよね。

そこで2018年、給与収入150万円まで配偶者特別控除の適用範囲が拡大したのです(納税者の年収制限が付きましたが)

配偶者控除・配偶者特別控除 年収150万円の壁【住民税編】

住民税の控除額は若干異なりますので、説明だけしておきますね。

納税者の年収が1120万円以下(合計所得金額が900万円以下)の場合⇒配偶者の年収が103万円以下の場合配偶者控除33万円、以下配偶者の年収206万円未満まで控除額は漸減

配偶者の年収が1170万円以下(合計所得金額が950万円以下)の場合⇒配偶者の年収額103万円以下の場合配偶者特別控除22万円、以下配偶者の年収206万円未満まで控除額は漸減

配偶者の年収が1220万円以下(合計所得金額が1000万円以下)の場合⇒配偶者の年収額103万円以下の場合配偶者特別控除11万円、以下配偶者の年収206万円未満まで控除額は漸減

配偶者(特別)控除額が小さくなるだけで、その他の条件は変わりありません。