この記事では、ふるさと納税を確定申告で行う方のためにその方法を画像付きで解説していきたいと思います。

「確定申告」という言葉だけで難しそうなイメージがありますが、近年の確定申告は効率化が進んでおり非常に簡単に申告できるようになっています。

Contents

ふるさと納税の確定申告はいつからいつまで?

ふるさと納税の確定申告は2月16日から3月15日までの1か月の間に行う必要があります。

確定申告の期間は曜日の都合で若干のズレが生じることになり、2019年の場合は2月18日から3月15日となっています。

ふるさと納税の確定申告をしないとどうなるのか?

ふるさと納税の確定申告を行わない場合、ふるさと納税による所得税の還付および住民税の減額は一切ありません(ワンストップ特例制度を利用した場合を除く)

ですので、面倒くさいと思わずに必ずふるさと納税の確定申告を行うようにしましょう。

ふるさと納税の還付金はいつ?計算方法は?

ふるさと納税による減税効果は所得税によるものと住民税によるものがあります。

それぞれふるさと納税の上限を超えない金額で寄付しとすると

所得税の場合

(控除額-2,000円)×所得税率の金額が、確定申告を行った1~2か月後くらいに指定の口座に振り込まれます。

住民税の場合

(控除額-2,000円-所得税の還付額)の金額が、6月から翌年5月までの住民税から差し引かれます。

つまり会社員であれば毎月給与から天引きされる額が安くなるということですね。

詳しいふるさと納税の上限や計算が知りたい方はこちらの記事を参照お願いします。

ふるさと納税の確定申告する方法を画像付きで解説

ここからはふるさと納税の確定申告を実際の申告画面を見ながら解説をしていきます。

事前に用意するもの

- 源泉徴収票

- マイナンバーカードまたはマイナンバーがわかるもの

- ふるさと納税寄附金の受領書

- 印鑑

- 還付金受け取り用の口座番号

を手元に用意しておけばスムーズに入力ができます。

それでは実際の画面を見ながら解説をしていきます。

ふるさと納税の確定申告方法

▼国税庁の確定申告書作成コーナーへ

今回はWeb経由で確定申告を行う方法を解説しますので、まずは国税庁の確定申告書作成コーナーへ飛びます。

そして「作成開始」をクリックしましょう。

▼税務署への提出方法の選択

次に、e-Taxで提出するか印刷して書面提出するかを選択します。

e-Taxの場合はカードリーダー等を購入するか、事前に税務署へ行きIDとパスワードを取得しないといけないので面倒です(改善が待ち望まれます)。

今回は「印刷して書面提出する」を選びます。

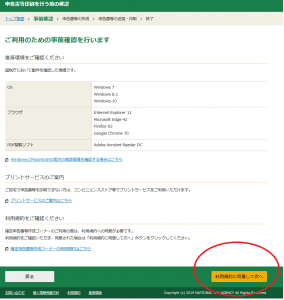

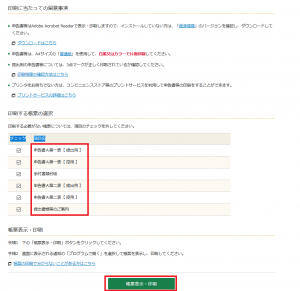

▼申告書等印刷を行う前の確認

Webで申告を行うためにPCの動作環境確認画面に移ります。

(この環境に適合していないと必ずしも申告ができないわけではありません)

「利用規約に同意して次へ」を押しましょう。

▼作成する申告書等の選択

今回作成する申告書を選択します。

ふるさと納税の申告を行う場合は「所得税」をクリックします。

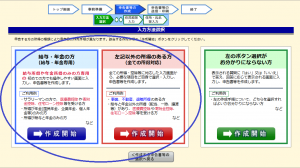

▼入力方法選択

ここで入力が分岐します。

会社員で収入が給与と年金、またはどちから一方のみの方は「給与・年金の方」を選択し、それ以外の所得のある方は「左記以外の所得のある方」を選択します。

一般的な会社員の場合は「給与・年金の方」を、会社員で副業を行っている方や個人事業主の方は「左記以外の所得のある方」を選びましょう。

入力方法が分かれましたので、「給与・年金の方」と「左記以外の所得のある方」に分けて解説を行います。

給与・年金以外の収入がある方は、「給与・年金以外の収入がある場合のふるさと納税確定申告方法」へ飛んでください。

収入が給与・年金のみの場合|ふるさと納税の確定申告

上記の「入力方法の選択」で「給与・年金の方」を選択された方への解説です。

▼申告書の作成をはじめる前に

これから申告書の作成(入力)がスタートしますが、その前に再度確認の画面に移ります。

ふるさと納税の場合、入力に必要となるのは会社から貰う源泉徴収票と市町村からの寄附金受領証明書です。

事前に用意しておきましょう。

用意できたら「次へ」ボタンを押しましょう。

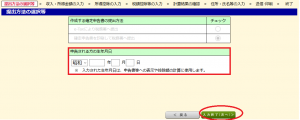

▼提出方法の選択等

提出方法の選択は、すでに「確定申告書を印刷して税務署へ提出」を事前に選んでいるのでここでは変更ができません。

なんでこんな画面作ったのかよくわかりませんねw

生年月日だけ入力して「入力終了(次へ)」ボタンを押しましょう。

▼所得の種類選択

ここでは所得の種類を選択します。

給与のみ・年金のみ・給与と年金の両方から該当するものを選択し、「入力終了(次へ)」ボタンを押しましょう。

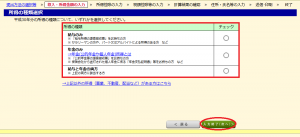

▼給与所得の内容確認

年金を選択すると、年金の入力画面に移りますがここでは給与のみを選択した場合で解説を続けます。

給与支払者の数と年末調整に関しての質問があります。

それぞれ該当するものを選択して「入力終了(次へ)」ボタンを押しましょう。

▼適用を受ける控除の選択

この画面では適用を受ける控除を選択します。

所得税の計算にはさまざまな控除がありますが、ふるさと納税の寄付を行った場合は「寄付金控除」を選択しましょう。

そして「入力終了(次へ)」ボタンを押しましょう。

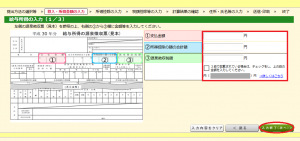

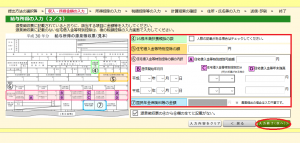

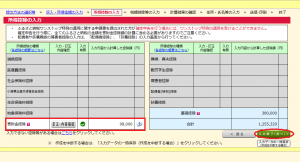

▼給与所得の入力(1/3)

ふるさと納税を行うと、(ふるさと納税を行った金額-2000円)×所得税率

分の所得税還付があります。

ですので、ここでは所得税の計算を行うために会社から貰った源泉徴収票を元に所得税額と税率を確定させなければなりません。

源泉徴収票が手元に無い場合は会社から源泉徴収票を取得しましょう。

源泉徴収票を元に、支払い金額・所得控除の額の合計額・源泉徴収額を入力します。

源泉徴収票に記載されている数字をそのまま書き写すだけですので簡単です。

書き写し終わったら、「入力終了(次へ)」ボタンを押しましょう。

▼給与所得の入力(2/3)

ここではその他控除の入力を行います。

住宅ローン減税を受けられている方や扶養親族がいる方・国民年金保険料等の控除がある方は、源泉徴収票の数字を書き写し、なければ「入力終了(次へ)」ボタンを押しましょう。

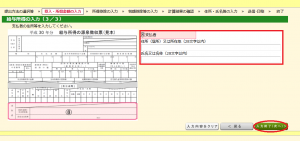

▼給与所得の入力(3/3)

最後に給与支払者の入力です。

源泉徴収票に記載のある、給与支払者の住所と氏名又は名称を書き写しましょう。

写し終えたら「入力終了(次へ)」ボタンを押しましょう。

▼給与所得の入力内容確認

入力内容の確認画面になりますので、確認の上「入力終了(次へ)」ボタンを押しましょう。

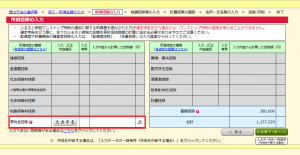

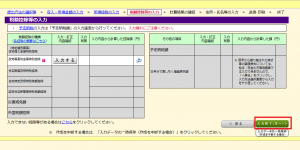

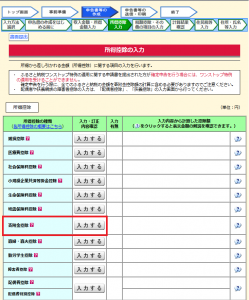

▼所得控除の入力

これであなたの所得の入力が完了しました。

次にやっと寄付金額の入力を行うことになります。

寄付金控除の「入力する」ボタンを押しましょう。

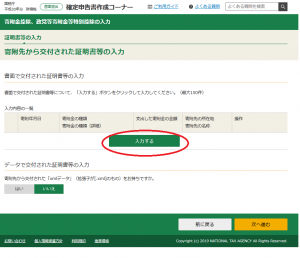

▼寄附金控除・政党等寄附金等特別控除の入力

画面が寄付先から交付された証明書等の入力の画面に移ります。

手元に寄付先市町村からの寄付金受領書等を用意し、「入力する」ボタンをクリックしましょう。

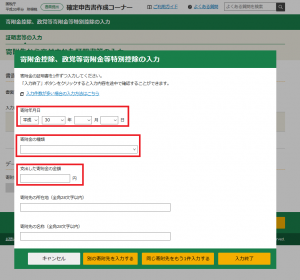

▼寄附金控除・政党等寄附金等特別控除の入力(ポップアップ画面)

するとポップアップ画面になり、寄附金を入力できるようになります。

寄附金の種類は「都道府県、市区町村に対する寄附金(ふるさと納税など)を選択してください。

すると自動的に寄付先の都道府県または市町村を選べるようになります。

なお、市町村がどこの都道府県に属するかは自分で調べないといけませんのでGoogleなどで調べてください(とても面倒なので次回以降、改善してほしいものです)。

寄付先の所在地と寄付先の名称については、寄付先の名称を入れると自動的に入りますので自身で入力する必要はありません。

複数の寄付先がある場合は「別の寄付先を入力する」を選択し、同じ要領で入力していきましょう。

全ての入力を終えたら「入力終了」を押しましょう。

▼寄附金控除・政党等寄附金等特別控除の入力

寄付先から交付された証明書等の入力画面に戻りますので、「次へ進む」をクリックしましょう。

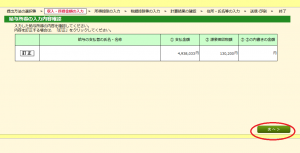

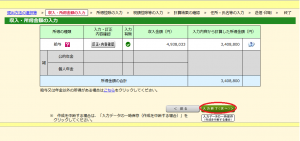

▼収入・所得金額の入力

収入・所得金額の入力金額画面に移ります。

確認の上、「入力終了(次へ)」ボタンをクリックしましょう。

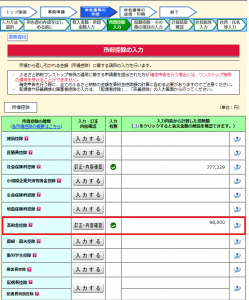

▼所得控除の入力

所得控除の入力確認画面に移ります。

寄付金控除額が(入力した寄付金の合計額-2000円)となっていることを確認し、「入力終了(次へ)」をクリックしましょう。

▼税額控除等の入力

ここではもう1種類、「政党等寄附金等特別控除」の入力が行えます。

ふるさと納税しか行っていない方を想定にこの記事を書いていますので、「入力終了(次へ)」をクリックしましょう。

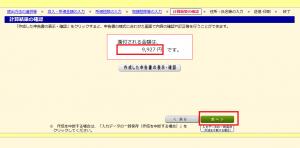

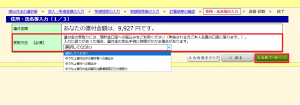

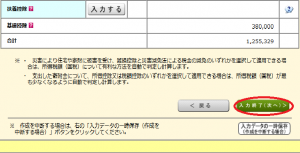

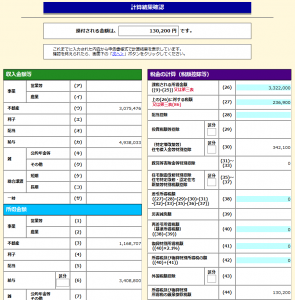

▼計算結果の確認

ここでは計算結果(所得税の還付額)が表示されます。

注意するのは、この額はあくまで所得税の還付金額ということです。

住民税は別途計算され、6月の給与から天引きされる住民税の額が安くなります。

確認できたら「次へ」をクリックしましょう。

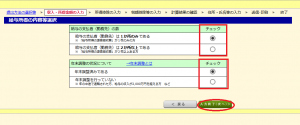

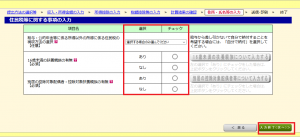

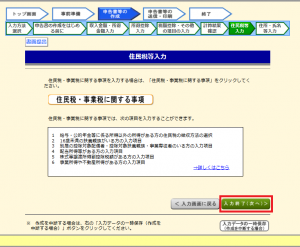

▼住民税等に関する事項の入力

ここでは扶養親族等の住民税に関する控除を入力します。

また住民税の徴収方法を選択できますが、ふるさと納税の場合は住民税が減税になるだけですので何もチェックしなくて大丈夫です。

その他扶養に関しては該当する項目にチェックを入れて「入力終了(次へ)」を押しましょう。

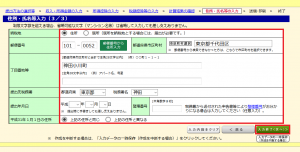

▼住所氏名等入力(1/3)

ここでは還付される所得税の振込先口座を登録します。

ゆうちょ銀行なら窓口でも還付金を受け取ることができます。

私は銀行振り込みにしています。

登録が完了したら、「入力終了(次へ)」をクリックしましょう。

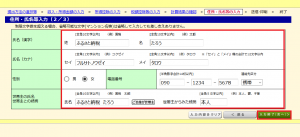

▼住所・氏名入力(2/3)

受取人の名前・連絡先等を入力します。

入力が終わったら「入力終了(次へ)」をクリックしましょう。

▼住所・氏名入力(3/3)

受取人の住所を入力します。

入力を終えたら「入力終了(次へ)」をクリックしましょう。

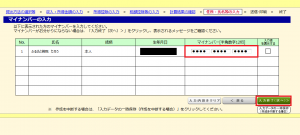

▼マイナンバーの入力

入力するのはこれで最後です。

マイナンバーを入力しましょう。

入力が完了したら、「入力終了(次へ)」をクリックしましょう。

▼印刷物の出力

帳票表示・印刷をクリックして、印刷物を出します。

提出する書類は以下の通りです

- 申告書A第一表

- 添付書類台紙

- 申告書A第二表

収入が給与・年金以外にある場合|ふるさと納の税確定申告

入力方法選択で「左記以外の所得のある方」を選んだ場合は次の画面に進みます。

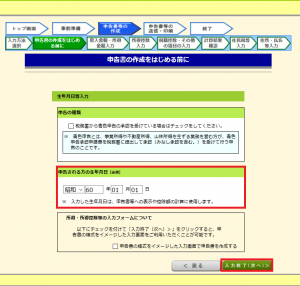

▼申告書の作成をはじめる前に

まずは申告する方の生年月日を入力し、「入力終了(次へ)」をクリックします。

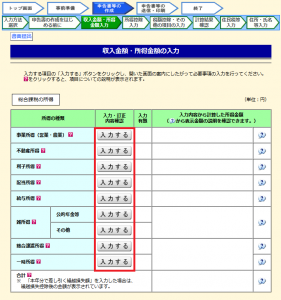

▼収入・所得金額の入力

ふるさと納税の場合、「(納税額-2,000円)×所得税率」の還付がありますので所得の入力をしなければいけません。

それぞれの項目を選択し、必要な所得を入力しましょう。

入力が完了したら、「入力終了(次へ)」をクリックします。

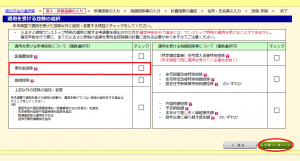

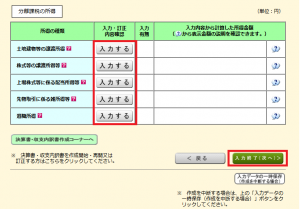

▼所得控除の入力

次にふるさと納税の金額を入力します。

赤枠で囲った「寄付金控除」の「入力する」をクリックします。

▼寄附金控除・政党等寄附金等特別控除の入力

画面が寄付先から交付された証明書等の入力の画面に移ります。

手元に寄付先市町村からの寄付金受領書等を用意し、「入力する」ボタンをクリックしましょう。

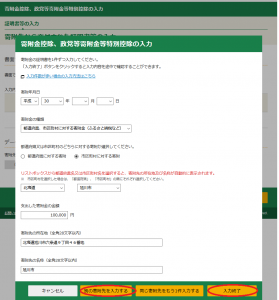

▼寄附金控除・政党等寄附金等特別控除の入力(ポップアップ画面)

するとポップアップ画面になり、寄附金を入力できるようになります。

寄附金の種類は「都道府県、市区町村に対する寄附金(ふるさと納税など)を選択してください。

すると自動的に寄付先の都道府県または市町村を選べるようになります。

なお、市町村がどこの都道府県に属するかは自分で調べないといけませんのでGoogleなどで調べてください(とても面倒なので次回以降、改善してほしいものです)。

寄付先の所在地と寄付先の名称については、寄付先の名称を入れると自動的に入りますので自身で入力する必要はありません。

複数の寄付先がある場合は「別の寄付先を入力する」を選択し、同じ要領で入力していきましょう。

全ての入力を終えたら「入力終了」を押しましょう。

▼寄附金控除・政党等寄附金等特別控除の入力

寄付先から交付された証明書等の入力画面に戻りますので、「次へ進む」をクリックしましょう。

▼所得控除の入力

所得控除の入力画面に戻ります。

寄附金控除の金額に、「入力した金額-2,000円」が表示されているかと思います。

確認の上「入力終了(次へ)」ボタンを押しましょう。

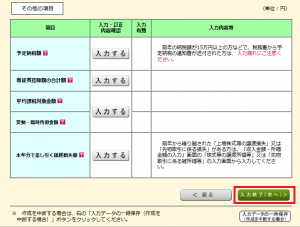

▼税額控除・その他の項目入力

その他の税額控除(受託ローン控除など)はこちらの画面で入力できます。

私は住宅ローン控除を受けているので入力がされています。

何も入力するものがなければ「入力終了(次へ)」をクリックします。

▼計算結果確認

所得の入力とふるさと納税の金額を入力し終えたら計算結果が表示されます。

画像では住宅ローン控除も入力されているので金額が130,200円となっていますが、入力した控除がふるさと納税だけであればふるさと納税の所得税還付額が表示されます。

確認ができたら「次へ」をクリックします。

▼住民税等に関する事項の入力

ここでは扶養親族や青色申告の住民税に関する控除を入力します。

通常は入力が不要の方が多いと思います。

該当する項目を入力し「入力終了(次へ)」を押しましょう。

▼住所氏名等入力(1/3)

ここでは還付される所得税の振込先口座を登録します。

ゆうちょ銀行なら窓口でも還付金を受け取ることができます。

私は銀行振り込みにしています。

登録が完了したら、「入力終了(次へ)」をクリックしましょう。

▼住所・氏名入力(2/3)

受取人の名前・連絡先等を入力します。

入力が終わったら「入力終了(次へ)」をクリックしましょう。

▼住所・氏名入力(3/3)

受取人の住所を入力します。

入力を終えたら「入力終了(次へ)」をクリックしましょう。

▼マイナンバーの入力

入力するのはこれで最後です。

マイナンバーを入力しましょう。

入力が完了したら、「入力終了(次へ)」をクリックしましょう。

▼印刷物の出力

帳票表示・印刷をクリックして、印刷物を出します。

提出する書類は以下の通りです

- 申告書A第一表

- 添付書類台紙

- 申告書A第二表