iDeCo(イデコ)が享受することのできる節税効果のうち、「運用資産受け取り時の税制優遇」とその具体的な計算および損をしない受け取り方についてお話をさせていただきたいと思います。

この優遇措置は、単にiDeCo(イデコ)を年金として受け取るだけの話ではなく、「所得税・住民税の節税」「運用利益を確定した時の税制優遇」にも関わってくる話になります。

iDeCo(イデコ)の受け取り方法は3つありますが、今回は一括受け取り時の税制優遇・税金についてお話をしていきます。

iDeCo(イデコ)一括受け取り時の税制優遇について

iDeCo(イデコ)の税制上の優遇措置は3つあり、別の記事で「所得税・住民税の節税効果」と「運用利益を確定した時の税制優遇」について説明をしてきました。

- 所得税・住民税の節税効果

- 運用利益を確定した時の税制優遇

- 運用資産受け取り時の税制優遇

今回は「運用資産受け取り時の税制優遇」についてお話させていただきたいと思います。

iDeCO(イデコ)は何歳から受け取ることができるのか

iDeCo(イデコ)は年金ですが、最短で60歳から受け取りが可能になります。

iDeCo(イデコ)をいつ受け取れるようになるかは、加入年数と年齢で変化します。

加入期間が60歳の時点で10年以上の場合、60歳で受け取ることができます。加入期間が8年以上10年未満の場合は61歳、6年以上8年未満の場合は62歳、4年以上6年未満の場合は63歳、2年以上4年未満の場合は64歳、2年未満は65歳で受け取りが可能となります。

iDeCo(イデコ)3つの受け取り方法

iDeCo(イデコ)の受け取り方法には3つあります。

- 一括(一時金)受け取り

- 分割(年金)受け取り

- 分割と一括を併用する方法

それぞれの受け取り方法によって何が変わるか、一番重要な要素は何でしょうか?

税金です。それぞれ受け取り方法によって支払う税金額が異なってきますが、一括受け取りの方が税制の優遇措置も充実しており、有利になります。

iDeCo(イデコ)の一括受け取り時には3つの優遇措置がある

iDeCO(イデコ)の一括受け取りの場合は、「退職所得」とみなされ、所得税・住民税の対象となりますが、退職後に加入することになるであろう国民健康保険料や、会社でそのまま働いた時の健康保険料の算定対象にはなりません。(参照:習志野市のホームページhttps://www.city.narashino.lg.jp/faq/kurashi/kokuho/kokuho46.html)

退職所得とみなされると言うことは、つまり会社を退職した時の退職金と同じ扱いになるということです。

退職所得は老後を支える大切な一時金ですから、無為に税金を搾取されないよう3段階にわかれて減税措置が施されています。

国税庁のHPから引用すれば、以下の理由により減税措置が設けられています。

退職金は、通常、その支払を受けるときに所得税及び復興特別所得税や住民税が源泉徴収又は特別徴収されます。この退職金は、長年の勤労に対する報償的給与として一時に支払われるものであることなどから、退職所得控除を設けたり、他の所得と分離して課税されるなど、税負担が軽くなるよう配慮されています。なお、退職所得についても源泉徴収票が交付されます

ではどのような軽減措置が設けられているのでしょうか?それは次の3つの方法によります。

- 退職所得控除

- 課税が50%

- 分離課税

順に説明していきますね。

iDeCo(イデコ)一括受け取り時の優遇措置と計算方法

退職金・iDeCo(イデコ)は一括支給された額にそのまま税金がかかるわけではありません。次の式にあてはめて、最終的に計算された額(退職所得)に対して税金がかかるのです。

{(退職金・iDeCo(イデコ)の支給額)-退職所得控除} × 50% = 退職所得

順番に見て行きましょう。

iDeCo(イデコ)一括受け取り時の税制優遇「退職所得控除」

仮に60歳になった時、退職金とiDeCo(イデコ)を同時に受け取ったとしましょう。その2つの合計額(退職金+iDeCo(イデコ))からまずは退職所得控除を引きます。

「退職所得控除」?なにそれ?と思われる方もいらっしゃるかもしれませんね。所得税や住民税の計算をする時に(今回だと退職金から税金を計算する時に)、貰った退職金に対してそのまま税率を掛けると、莫大な税金がかかってしまいます。

「控除」とはそれを防ぐために、貰った退職金から一定の額を引いてくれるという、実にありがたい存在なのです。

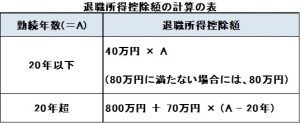

退職所得控除の計算は、以下の表に従います。

退職所得控除の計算表(iDeCo(イデコ)の場合は勤続年数=掛金を拠出していた期間)

退職金とiDeCo(イデコ)、両方を同じ年でもらうとき、退職所得控除の計算年数は会社の勤続年数と個人型DCの加入期間の長い方を使います。例えば、30年間勤務を続けていた会社を退職し、その間20年間iDeCo(イデコ)に加入していたなら、計算に使用する勤続年数は30になります。

30年間だと、退職所得控除の額は

800万円+70万円×(30年-20年)=1500万円

となります。

次は「課税が50%」についてです。

iDeCo(イデコ)一括受け取り時の税制優遇「50%をかける」

iDeCO(イデコ)と退職金の合計金額から、1500万円を引いた額、それに50%をかけたものが退職所得となります。

そしてその額を下記の表に当てはめて、所得税が計算されます。

また、退職所得に10%をかけたものが住民税となります

平成30年分所得税の税額表〔求める税額=A×B-C〕

| A 課税退職所得金額 | B 税率 | C 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

iDeCo(イデコ)一括受け取り時の税制優遇「退職所得は分離課税である」

所得税は所得額があがるほど税率が高くなり、納める所得税も高くなります。

例えば不動産所得を得ているサラリーマンは、会社からの給与所得と不動産所得は合算されてしまいます(総合課税)。結果、税率は高くなり、不動産所得と給与所得、別々に所得税を計算した場合よりも税金は高くなってしまいます。

しかしながら、退職所得は会社からの給与と合算されることなく、単体で計算される(分離課税)ため、税額の上昇が抑えられています。

これがiDeCo(イデコ)を一括受け取りをする時の優遇措置のひとつ「分離課税」です。

iDeCo(イデコ)を一括受け取りした時の税金を具体的に計算

iDeCo(イデコ)を一括受け取りした時の計算方法がおわかりいただけたところで、具体的な例をあげて退職所得の住民税と所得税の計算をしていきます。

例:30年間勤めていた会社を60歳で退職。退職金が1000万円。iDeCo(イデコ)の加入期間が20年間で積立金額と運用利益の合計額が500万円であった。勤続期間とiDeCo(イデコ)加入期間は重複している。

まずは退職所得控除の計算からしていきましょう。

勤務年数とiDeCo(イデコ)の加入期間のうち、期間の長い方が退職所得控除の計算年数(勤続年数)となります。今回は勤続年数の方が長いので、勤続年数は30です。

勤続年数は20年超ですので、退職所得控除額は上の表より、800万円+70万円×(30年-20年)=1500万円となります。

今回対象となる金額は、退職金1,000万円とiDeCo(イデコ)500万円、合わせて1,500万円ですので、退職金とiDeCo(イデコ)を同時に貰っても非課税となります。実に効率の良い退職金の貰い方ですね。しかし世の中そうそう上手くは行かない時もあるのです。

次の例を見てみましょう。

例:30年間勤めていた会社を60歳で退職。退職金が2000万円。iDeCo(イデコ)の加入期間が20年間で積立金額と運用利益の合計額が500万円であった。勤続期間とiDeCO(イデコ)加入期間は重複している。

勤務年数30年とiDeCo(イデコ)の加入期間20年のうち、期間の長い方が退職所得控除の計算年数となるので、今回も30ですね。

退職所得控除額は上の表より、800万円+70万円×(30年-20年)=1500万円。ここまでは同じですね。

今回は対象となる金額は、退職金2,000万円とiDeCo(イデコ)500万円併せて2,500万円であるので、全て非課税とはなりません。

ですので、所得税・住民税が課せられてしまいますね。その額を計算する必要が出てきました。

退職所得の計算は以下の式にあてはめるのでしたね。退職所得控除を引いて、さらに1/2を掛けます。随分優遇されている感がありますね。

(退職金収入ー退職所得控除)×50%=退職所得

式にあてはめると、(2,500万-1,500万)×0.5=500万円

500万円が課税退職所得金額となります。

平成30年分所得税の税額表〔求める税額=A×B-C〕

| A 課税退職所得金額 | B 税率 | C 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

所得税を計算するには、上記の表を使用します。

退職金は「分離課税」に区分されるため、他の所得(給与所得または自営業の課税所得)と合算させる必要はありません。退職金単体で税金を計算することになります。

もし退職金を他の所得と合算して計算する制度であったなら、税率が上がり、より多くの税金が徴収されてしまいます。が、分離課税のおかげでそれは免れます。

課税退職所得金額は5,000,000円でしたので、上記の表では「3,300,000円から6,949,000円まで」にあてはまります。所得税は

5,000,000円×0.2-427,500円=572,500円

一方住民税は課税所得×10%(市町村によって若干異なる場合があります)で計算できますので、住民税は

5,000,000円×0.1=500,000円

となります。

さあどう思われますか?退職所得控除、1/2を掛ける、分離課税、3つの税制優遇を経て税額が決定しました。それでもなお税金は上記の額を徴収されます。

「なんでこんなに高い税金を取られるのか」と思われていることでしょう。なんとかしてこの税金を減らさなくてはいけません。

iDeCo(イデコ)で得をする、一括受け取りの方法

iDeCo(イデコ)を一括受け取りして、なおかつ税金を回避できる方法はないものでしょうか?

あります。

- 受け取り時期を1年ずらす

- iDeCo(イデコ)を受け取って5年後に退職金を受け取る

- 退職金を受け取って15年後にiDeCo(イデコ)を受け取る

それぞれ見て行きましょう。

受け取り時期を1年ずらす

上で見た、

例:30年間勤めていた会社を60歳で退職。退職金が2000万円。iDeCo(イデコ)の加入期間が20年間で積立金額と運用利益の合計額が500万円

の場合ですと、退職金2000万円+iDeCo(イデコ)500万円=2500万円に対して退職所得控除が1500万しかありませんでした。

しかし、退職金とiDeCo(イデコ)の受け取り時期を1年ずらすだけで節税をすることができます。

例えば60歳で退職金を受け取り、61歳でiDeCo(イデコ)を受け取ったとしましょう。

(退職金収入ー退職所得控除)×50%=退職所得 の式に当てはめると

60歳では

(退職金2,000万ー退職所得控除1,500万)×50%=250万円

61歳では

(iDeCo(イデコ)500万ー退職所得控除0万円)×50%=250万円

の退職所得となり、それぞれ同額になりました。

退職所得が250万円の場合、所得税は先ほどの表を使用すると

2,500,000×0.1-97,500=152,500円

これを60歳と61歳時にそれぞれ支払うので、152,500×2=305,000円が支払うべき所得税となります。

先に計算したように、60歳で同時に退職金とiDeCo(イデコ)を受け取った場合の所得税は572,500円でした。

その差額は 572,500円-305,000円=267,500円

となります。1年受け取りをずらしただけでこれだけの差が生じました。なぜこうなるのでしょう?もう一度所得税の税額表を見てみましょう。

平成30年分所得税の税額表〔求める税額=A×B-C〕

| A 課税退職所得金額 | B 税率 | C 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

退職金とiDeCo(イデコ)を受け取った場合、課税退職所得500万に対して税金の計算をするので、税率は20%でした。

しかし、60歳と61歳でずらして退職金とiDeCo(イデコ)を受け取った場合の税率はそれぞれ10%です。

累進課税と言って、同一年度の所得金額が増えると税率も上がるため、所得を同一年度に集中させると税率が上がるのがこの差額を生む原因です。

補足事項

所得税は安くなるけど、住民税は安くならないの?と思われる方もいらっしゃるかも知れませんね。

住民税の場合は所得に依らず税率は10%(市町村によって若干の違いがある場合もあります)であるため、今回のように所得を年度ごとに分散させても節税効果はありません。

また、「iDeCo(イデコ)を1年間余分に運用しているのだから、退職所得控除が1年×40万増えるんじゃないの?」と思われる鋭い指摘をされる方もおられるかもしれません。

残念ながら、iDeCo(イデコ)は拠出金を支払っている間が退職所得控除の適用年数に含まれるだけで、拠出を行わずに運用しているだけでは退職所得控除は増えないのです。

※iDeCo(イデコ)は60歳まで拠出金を支払い、60~70歳までの間に受給を行います。70歳になるまで運用は可能です。

iDeCo(イデコ)を先に受け取って5年後に退職金を受け取る

iDeCo(イデコ)を先に受け取り、5年以上あけて退職金を受け取るという手段も有効です。

退職金は、受け取る年を含めて5年以内に他の退職金を受け取っている場合は、その2つの退職金の重複期間を含めずに退職所得控除を計算します。そして、5年より多く期間を空けるとその重複期間も含めてそれぞれ退職所得控除を計算することができるのです。

何を言っているのかよくわからないと言われるかもしれませんので、具体例をあげてみてみましょう。

例:勤続年数、iDeCo(イデコ)加入期間がそれぞれ10年で、退職金500万円、iDeCo(イデコ)も500万円、勤続期間とiDeCO(イデコ)加入期間は重複している

60歳で退職金とiDeCo(イデコ)を受け取った場合、退職所得控除は40万×10=400万円です。

これは上記ルールにより、勤続年数とiDeCo(イデコ)加入期間が重複しているため、退職金の控除が40万円×10年、iDeCOの控除が40万円×10年、と別々に計算できないからですね。

一方、60歳でiDeCo(イデコ)を受け取って、65歳で退職金を受け取った場合はどうなるでしょう?iDeCo(イデコ)の受給と退職金受給の間は5年以上空いています。

すると重複期間を含めて退職所得控除を計算することができるので、60歳のiDeCo(イデコ)受け取り時に40万×10万=400万円、65歳の退職金受け取り時に40万×10年=400万円の合計800万円の控除が可能となるのです。

退職金を先に受け取って、15年以上空けてiDeCo(イデコ)を受け取る

じゃあ、先に退職金を受け取って、5年以上あけてiDeCo(イデコ)を受け取ったらダメなの?と思われますよね?

ダメなんですね。確定拠出年金は、受け取った年を含めて15年以内に受け取った退職金があれば、退職金の重複期間を含めずに退職所得控除を計算するというルールがあるのです。

ですので、先に退職金を受け取るのであれば、55歳までに退職金を受け取り、70歳にiDeCo(イデコ)を受け取りましょう。

そうすることによって、iDeCo(イデコ)の加入期間分の退職所得控除が70歳の時に復活します。(20年間拠出をしていれば、40万円×20=800万円)

iDeCo(イデコ)を一括受け取りした時の税制優遇と損をしない受け取り方まとめ

以上、iDeCo(イデコ)を一括で受け取った場合の計算方法についてお話をしてきました。

ここに書いたことが、全てではなくiDeCo(イデコ)を受け取る時の「得をする」方法は多岐に渡ります。またiDeCo(イデコ)の運用は長期にわたるため、受け取り時に税制が変更になっていることもあるでしょう。

ですので、極論を言えば受け取り時に税理士等に相談していただくのが最も良い方法だと思います。

しかしながら説明してきたように、受け取り方法によって所得税・住民税が大幅に変わることがある。ということだけは覚えておいていただきたいです。

また、一括受け取りより不利になることが多いですが、分割受け取りした場合のことも記事にしていますのでご参照お願いします。