この記事ではiDeCo(イデコ)とは何かに始まり、iDeCo(イデコ)の加入要件とつみたて限度額等について説明していきます。

フリーランス、サラリーマン、専業主婦(夫)それぞれで加入要件と限度額が異なります。特にサラリーマンの場合は加入要件が複雑ですので、分かりやすく説明します。

iDeCo(イデコ)とは何か、日本の年金制度と加入要件の概要

最近よく耳にする「iDeco(イデコ)」その正体を見て行きましょう。

iDeCo(イデコ)とは確定拠出年金のうち、個人型のものを言い、individual-type Defined Contribution pension plan の頭文字を取って名付けられています。

つまりは年金の一種ですね。

しかしながら一般的な年金は、国が運用を行いますが、iDeCoの場合は運用を自分で行います。

そして国が運用する年金にはない3つのメリットがあるのです。それぞれ記事にしていますのでご覧いただけると幸いです。

- 毎年の所得税・住民税が節税できる

- 運用益非課税

- 運用を終え、iDeCoを受け取る時は非課税

iDeCo(イデコ)とは何か、日本の年金制度を考える

iDeCo(イデコ)とは「年金」と名前がついていることからもわかるように、「年金」の一種です。

日本には年金制度がいくつか存在しています。最も有名なのは20歳以上の日本国民全員が加入を義務付けられている、国民年金ですね。国が運用しているので「公的年金」とも呼ばれます。

それに加えて、サラリーマン・会社員・公務員なら殆ど全ての人が加入している「厚生年金」、フリーランス・個人事業主なら任意で「国民年金基金」に加入している人もいます。

加えて、会社員なら会社によって「企業年金(企業型確定拠出年金・確定給付型企業年金)」があり、公務員なら「年金払い退職給付」というものも存在します。

そして今回ご説明するのがサラリーマン・フリーランス共に加入できる「iDeCo(iDeCo)」です。

なんだか年金だらけでよくわかりませんね。

被保険者(保険を支払っている人)の種類

最初に用語の説明からしていきましょう。

年金保険に加入している被保険者は3つに分類されます。それぞれ、第一号被保険者・第二号被保険者・第三号被保険者と呼びます。

どのような違いで3種類に分類されているのでしょう?

- 第一号被保険者・・・フリーランス・個人事業主

- 第二号被保険者・・・サラリーマン・会社員

- 第三号被保険者・・・専業主婦(夫)

このように分類されています。それぞれの分類により加入できる年金が異なります。

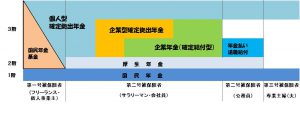

被保険者の種類と加入できる年金

第一号被保険者(個人事業主・フリーランス)の場合

1階建て部分 が国民年金

2階建て部分 が国民年金基金

3階建て部分 が個人型確定拠出年金

第二号被保険者(会社員・サラリーマン)の場合

1階建て部分が 国民年金

2階建て部分が 厚生年金

3階建て部分が 確定給付企業年金(DB)・企業型確定拠出年金(DC)・個人型確定拠出年金(iDeCo)

第三号被保険者(専業主婦/主夫)の場合

国民年金と個人型確定拠出年金(iDeCo)

となります。

図にあらわすと以下の通りです。

それぞれの年金の特徴

- 「国民年金」・・国民全員が加入。1階建部分と言われる年金です。

- 「国民年金基金」・・国民年金基金連合会が運用。個人事業主・フリーランスが任意加入。

- 「厚生年金」・・有限会社・株式会社なら全員が加入しています。それ以外の会社でも5人以上従業員のいる事務所なら必須。

- 「確定給付年金(DB)」・・企業が運用して、将来の給付額を確定。所属している会社によって加入の有無がありますが、加入していない会社の方が多いです。中所企業でDBに加入している企業はあまりないです。

- 「企業型・個人型確定拠出年金」・・掛け金を設定して、加入者が資産を運用します。企業型確定拠出年金をDC,個人型確定拠出年金をiDeCoと言います。加入条件は複雑なので別途説明。

おおまかにこのようになっています。

iDeCo(イデコ)とは?その加入要件と限度額

ここまでが日本の年金保険制度の概要でした。長かったですね。ここからが本題のiDeCo(イデコ)についてのお話です。

年金制度には様々な制度があることがおわかりいただけたかと思いますが、iDeCo(イデコ)には加入要件と加入限度額がありますのでそれぞれ説明していきたいと思います。

また、全ての被保険者に共通する事項として、加入者は60歳未満である必要があります。60歳以上の場合は70歳まで、拠出金の運用を続けることはできますが新規で加入することはできません。

また、掛け金は1月~12月の間に1度だけ変更可能です。

60歳未満かつ20歳以上の第一号被保険者(個人事業主・フリーランス)

個人事業主・フリーランス(第一号被保険者)・・・限度額は国民年金基金と合算して年額81.6万円(月額6.8万円)

個人事業主・フリーランスの方は、会社員と比較して年金制度が十分に整っているとは言い難いです。ですので、掛け金としては全ての被保険者の中で最も高い年間81.6万円となっています。

加入要件は60歳未満であることと、20歳以上であることです。

60歳未満の第三号被保険者

専業主婦(第三号被保険者)・・・限度額は年額27.6万円(月額2.3万円)

専業主婦の方の条件は60歳未満であることだけです。専業主婦にとってiDeCo(イデコ)に加入するメリットはさほどありません。

60歳未満の第二号被保険者(会社員・サラリーマン)

制度上最もややこしいのが会社員・サラリーマンのiDeCo(イデコ)です。最後に表にまとめますのでそちらを見ていただいた方が早いかもしれません。

企業年金(DC・DB)に加入していない方・・・限度額は年額27.6万円(月額2.3万円)

企業型確定拠出年金(DC)・確定給付年金(DB)加入者(公務員・私学共済加入者も含む)・・・条件により限度額は年額24.0万円または年額14.4万円または0円。その条件判定は次の通りになります。

- 企業型確定拠出年金を行っている会社で、「マッチング拠出」を規定している場合(要はiDeCoとの併用を認めていない場合)、iDeCoへの加入を併用することは不可。

- iDeCoへの加入を認めている場合で、企業型確定拠出年金(DC)のみに加入している場合は限度額年額24万円(月額2.0万円)

- iDcCoへの加入を認めている場合で、企業型確定拠出年金(DC)のみに加入している以外の場合(公務員の共済・私学共済加入者または確定型拠出年金加入の場合)は限度額年額14.4万円(月額1.2万円)

文章で読むとよくわからないですよね。簡単に言えば、すでに企業年金に加入していて年金が手厚い人は加入金額が少なくなりますよ、ということですね。

iDeCoの加入要件と限度額の全体的なまとめ

ここまでの加入与件と加入限度額を表にまとめてみました。こちらのほうが圧倒的に分かりやすいはずです。

サラリーマン・会社員の方のための補足

サラリーマン・会社員のための補足事項です。

企業型拠出年金(DC)とiDeCoの併用は、企業側が認めたときにのみ可能になりますが、併用した場合の限度額を書いておきます。

- 確定給付型年金に加入していない場合、DCとiDeCO(イデコ)を併用したときの限度額は、それぞれ企業型確定拠出年金(DC)42万円(月額3.5万円)、 iDeCO(イデコ)24万円(月額2万円)となり合計66万円(月額5.5万円)となります。

- 企業型確定拠出年金(DC)と確定給付型年金(DB)を併用している場合、企業型確定拠出年金の限度額は年額18.6万円(月額1.55万円) iDeCO(イデコ)14.4万円(月額1.2万円)となります。

また、iDeCo(イデコ)を認めない場合の企業型確定拠出年金の限度額は66万円となり、企業型確定拠出年金とiDeCoを併用した場合の限度額と一致します。

また、iDeCo≠企業型確定拠出年金(DC)です。この「iDeCoは本当に加入すべきか」という記事は、企業型確定拠出年金にしか加入できない方にも同じ理論を適用できますので、是非お読みいただきたいです。